Spread, cosa succede con BTP, mutui e prestiti

di neXtQuotidiano

Pubblicato il 2018-05-27

Gli effetti dell’instabilità politica sulle tasche degli italiani, dal tradizionale investimento sul mattone a titoli di Stato e debiti

L’instabilità politica è destinata a riverberarsi sulle tasche degli italiani in qualunque modo finisca la crisi innescata dalle elezioni del 4 marzo. Sia se alla fine il governo Lega-M5S dovesse insediarsi per la caduta del veto di Mattarella, sia in caso di ritorno alle urne a settembre, i prossimi mesi riserveranno sorprese sia per l’aumento probabile dello spread che per il dibattito generato in Europa dalla presentazione del contratto Lega-M5S e delle coperture assenti per i provvedimenti promessi.

Il primo punto è quello del tasso dei titoli di Stato. Per chi li ha già in portafoglio i problemi sono relativi: se i titoli sono a tasso fisso basta tenerli sino a scadenza e il rendimento rimane quello atteso; se sono a tasso variabile la loro performance, sempre se non li si vende prima della scadenza, presumibilmente diventerà migliore. Per quanto riguarda il paventato rischio sui mutui, non ci sono motivi di preoccupazione per chi ha il tasso fisso. Per chi ha il mutuo variabile, va ricordato che è indicizzato all’Euribor, che attualmente si trova in negativo (-0,33% il trimestrale). Nei prossimi mesi c’è chi prevede un aumento del costo del denaro in Europa: su un variabile di lunga durata residua anche l’incremento di un solo punto nel tasso ha conseguenze pesanti.

Discorso diverso per i nuovi mutui: se per un mutuo a venti anni le banche in media applicano uno spread sul parametro dei fissi 70 centesimi inferiore a quello dei variabili. È verosimile che la differenza si annullerà, con un incremento di 50 euro al mese su un nuovo mutuo a tasso fisso da 120mila. Per quanto riguarda i buoni del tesoro, il Corriere della Sera spiega oggi:

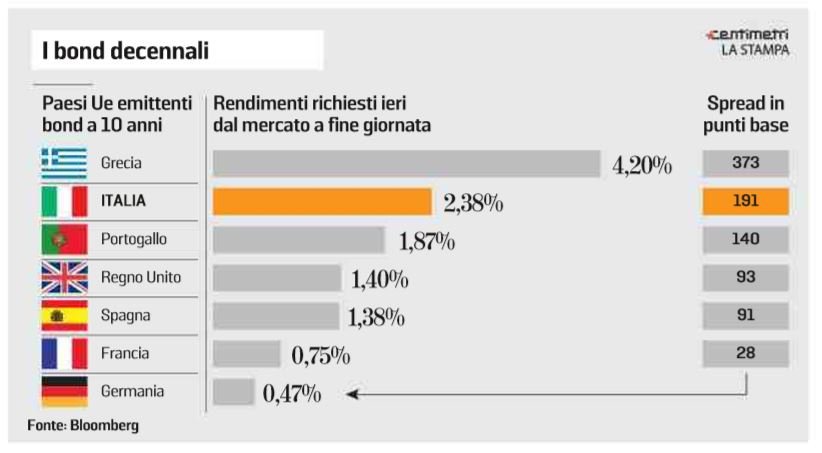

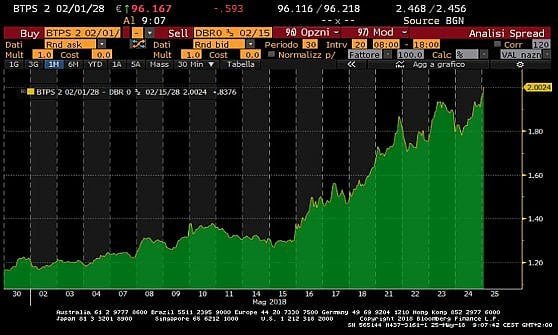

A fine aprile il rendimento lordo di un Btp secondo i dati Banca d’Italia a tre anni era-0,01%; venerdì scorso a Piazza Affari quotava a +0,829%; il bond a cinque anni è passato da 0,65% a 1,42%, il decennale da 1,77% a 2,50%, il trentennale dal 2,85% al 3,4%. Sono tassi che non si vedevano dal 2014. Chi ha comprato negli ultimi anni vendendo deve mettere in conto una perdita in conto capitale anche non indifferente.

Ma vale la pena? Se non si ha bisogno di realizzare subito è meglio tenere i titoli fino alla scadenza, anche perché alla minusvalenza si aggiungono le commissioni da pagare alla banca. Il discorso cambia invece se il prezzo dei titoli è ancora superiore al valore di carico, allora si può valutare se convenga vendere per reinvestire quando la tempesta si sarà placata.

Infine c’è il discorso di famiglie e imprese: se la crisi dello spread si aggrava le prime a soffrirne le conseguenze saranno le imprese in difficoltà, che avranno più ostacoli (o più interessi da pagare) per reperire credito sul mercato dei capitali. Se poi la situazione dovesse precipitare, allora le banche potrebbero chiedere rientri ai clienti meno affidabili. Infine: il credito finalizzato agli acquisti a rate a fine marzo era offerto, secondo Banca d’Italia, a un tasso medio del 9,36%, il credito personale al 9,94%, il credito revolving al 16,14%. Un incremento dei tassi dei crediti senza garanzia reale è altamente probabile.

In copertina: illustrazione di Artefatti per neXt