Perché lo spread torna a salire

di neXtQuotidiano

Pubblicato il 2019-11-14

Quali sono i motivi del rialzo dello spread e del rinfocolare del rischio-Italia? Morya Longo sul Sole 24 Ore oggi ne individua tre: uno legato alla politica italiana, uno dovuto all’apertura della Germania alla garanzia unica sui depositi bancari, uno forse connesso a una tecnicalità introdotta dalla Bce

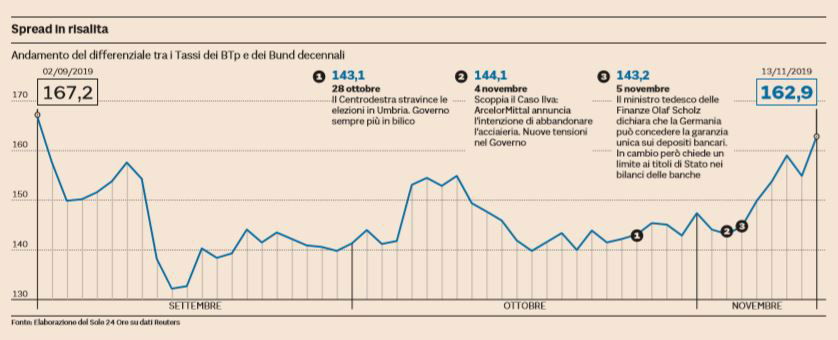

Lo spread tra i BTp e i Bund sta tornando a far parlare di sé: dai minimi toccati a metà settembre a 132 punti base, ieri il termometro del rischio Italia è tornato a superare i 165 punti base; qualche giorno fa si era verificato lo storico “sorpasso” sulla Grecia. Anche le aste di BTp di ieri, con rendimenti in rialzo rispetto a un mese fa, confermano che il rischio-Italia è tornato a salire. Ma quali sono i motivi del rialzo dello spread e del rinfocolare del rischio-Italia? Morya Longo sul Sole 24 Ore oggi ne individua tre: uno legato alla politica italiana, uno dovuto all’apertura della Germania alla garanzia unica sui depositi bancari, uno forse connesso a una tecnicalità introdotta dalla Bce.

Anche se il governo Conte Bis non ha scelto la via della guerra all’Europa (a differenza del Conte One), appare comunque traballante sia agli italiani che all’estero, per le tensioni politiche interne alla maggioranza e per la spinta del centrodestra che vuole le urne a tutti i costi. Poi c’è la questione della garanzia unica:

La notizia è positiva per l’Italia, perché una garanzia comunitaria sui depositi sotto i 100mila euro ridurrebbe il rischio di fuga di denaro dai conti correnti in caso di crisi bancaria. Perché, allora, una notizia positiva pesa sullo spread BTp-Bund? Il motivo sta nei dettagli: la Germania propone una contropartita a questa concessione. Chiede, per dare il via libera alla garanzia sui depositi, che le banche riducano i titoli di Stato nazionali nei loro bilanci. Ecco perché una notizia positiva è diventata negativa per lo spread: perché le banche italiane dovrebbero vendere un bel po’ di BTp. Oggi ne detengono per 400 miliardi.

Infine c’è l’effetto indesiderato del tiering:

Di fatto il tasso negativo non si applica a tutti i depositi in Bce, ma è stato introdotto un sistema di esenzioni. Qui sta il punto: nel caso delle banche italiane – calcola Antonio Cesarano di Intermonte – verrebbero esentati dai tassi negativi depositi per 90 miliardi (oltre ai 15 miliardi della riserva obbligatoria). «Per le banche italiane si tratta di una potenziale finestra di arbitraggio – spiega -. Possono prendere a prestito fondi a tassi negativi sul mercato interbancario dei pronti/termine, e poi depositarli in Bce a tasso zero. In questo modo lucrerebbero sul differenziale, ma drenerebbero liquidità facendo salire i tassi dei p/t e di conseguenza dei BTp».

Leggi anche: Salvini confessa che le sue fregnacce le vuole far pagare agli italiani