Cassa Depositi e Prestiti: la pazza idea dei grillini su Autostrade

di Alessandro D'Amato

Pubblicato il 2018-08-22

Nel governo gialloverde c’è chi pensa all’entrata di CDP nel capitale dell’azienda dei Benetton. Questo significa che si dovranno pagare le loro azioni. Per un affare non tanto chiaro e per nulla conveniente

Ieri pomeriggio l’agenzia di stampa Bloomberg scriveva che il governo Lega-M5S sta prendendo in considerazione l’ipotesi di un intervento di Cassa Depositi e Prestiti per rilevare una quota di maggioranza nel capitale di Autostrade.

Autostrade – Cassa Depositi e Prestiti

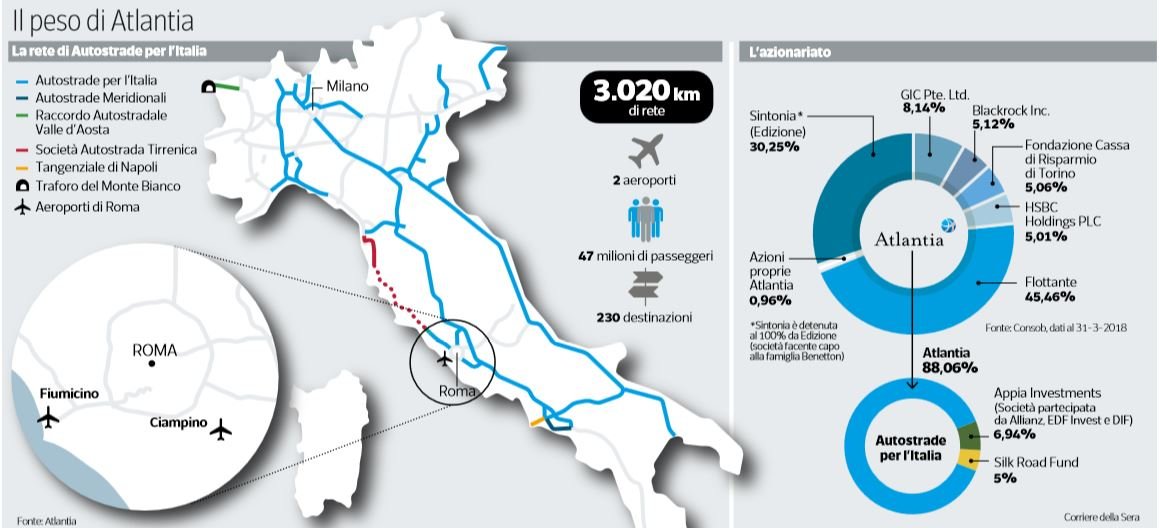

L’idea sembrava a prima vista molto complicata da realizzare, se non altro perché Autostrade è partecipata all’88% da Atlantia, quindi per far entrare CDP nel capitale ci vuole l’assenso degli azionisti (di Atlantia) che potrebbero in qualsiasi momento bloccare l’eventuale operazione e poi perché il corrispettivo della vendita di un numero di azioni che rappresentano la maggioranza sarebbe comunque molto alto. E, politicamente, sarebbe divertente vedere come chi fino a ieri chiedeva ai Benetton di pagare sarebbe finito a pagarli.

Anche perché un anno fa Atlantia, la holding cui fa capo Autostrade, ha ceduto al fondo sovrano cinese Silk Road e alla Appia Investments controllata dal colosso assicurativo tedesco Allianz una quota di minoranza valutando il 100% dell’azienda circa 15 miliardi. E infatti il ministero dell’Economia guidato da Giovanni Tria ha smentito in serata l’operazione. Che però rimane ancora sullo sfondo perché l’idea della revoca della concessione propugnata dal M5S con l’assenso non entusiasta della Lega potrebbe portare a molti problemi di attuazione e, nonostante le uscite di Di Battista, anche l’ipotesi nazionalizzazione portata avanti da Danilo Toninelli rischia di essere troppo costosa per il governo.

La pazza idea dei grillini su Autostrade

Per questo, spiega Paolo Griseri su Repubblica, ha cominciato a circolare ieri, sempre in ambienti grillini, l’ipotesi di una sorta di commissariamento consensuale fatto al livello della controllante Atlantia o a quello della società operativa, Autostrade (Aspi). Commissariamento che prevederebbe l’intervento di Cassa Depositi e Prestiti nel ruolo di socio di Atlantia o della stessa Aspi.

In questo scenario si potrebbe evitare la revoca della concessione e, di conseguenza, anche l’apertura di una gara per riaffidarla. E si potrebbe rivendicare a merito del governo l’aver inserito nel sistema che governa Autostrade una sorta di sentinella pubblica, magari dotata di una specie di golden share per tutelare gli interessi del popolo e frenare gli appetiti del privati. Un ingresso con una quota simbolica in una società, Atlantia, che per essere scalata avrebbe bisogno di un esborso di almeno 16 miliardi.

La golden share a CDP è di sicuro meno improbabile dell’acquisto di una quota di maggioranza, ma i punti interrogativi continuano a rimanere. La Cassa depositi e prestiti è una società per azioni controllata per circa l’86% dal ministero dell’Economia e per circa il 14% da fondazioni bancarie. Opera sostanzialmente come una banca di Stato e tra le sue attività c’è anche la partecipazione nel capitale di rischio delle imprese nazionali ritenute strategiche per lo sviluppo del Paese. La principale fonte di raccolta delle risorse finanziarie è costituita dal risparmio postale che la Cassa gestisce dal 1875. Ma perché dovrebbe essere strategico investire in un’azienda (Autostrade per l’Italia) che ha valore in tanto e in quanto è concessionaria di un bene di Stato? Perché il governo dovrebbe pagare per qualcosa che è suo?

Il dossier delle banche d’affari su Autostrade

Intanto il Sole 24 Ore fa sapere che, mentre per oggi è convocato un consiglio di amministrazione straordinario, al vaglio degli advisor delle banche d’affari c’è anche il possibile riassetto di Atlantia in caso di uscita forzata dalle autostrade:

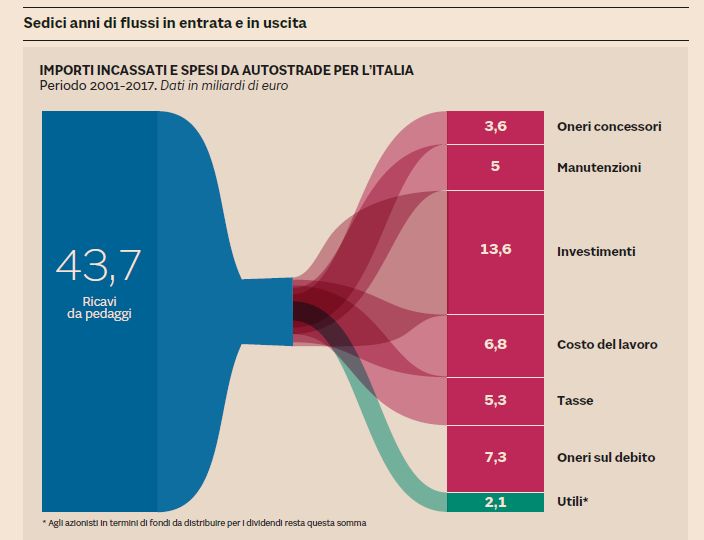

Un’Atlantia senza i caselli italiani cesserebbe di essere la miniera d’oro che è stata per 20 anni, ma magari d’argento sì. «La perdita non fa piacere, ma non sarebbe una tragedia», osserva un banchiere coinvolto nel dossier che chiede l’anonimato. E in effetti a guardare i numeri, Atlantia, benché dimezzata, sarebbe comunque un gruppo solido e redditizio. Oggi Autostrade è il pianeta più grosso della galassia Atlantia, il cuore che pompa i flussi di cassa: da sola fa 3,9 miliardi di ricavi e genera 2,4 miliardi di marginalità.

Da un fatturato di 6 miliardi, Atlantia dimagrirebbe a 2,5 miliardi con una redditività di 1,2. E il forziere dei dividendi, 1,8 miliardi quelli che le varie province dell’impero hanno pagato l’anno scorso alla casamadre, si esaurirebbe. Ma la perdita sarebbe compensata dallo sgravio del pesante fardello del debito: oggi Atlantia ha un’esposizione netta di 10,5 miliardi, ma il grosso, 8 miliardi, è caricato proprio su Autostrade. Meno ricavi, meno margini e meno dividendi; ma anche meno debiti.

Atlantia rimarrebbe così con gli aeroporti(Fiumicino e Ciampino in Italia, Nizza in Francia che valgono quasi 1 miliardo di ricavi); con le autostrade all’estero (Polonia, Brasile e Cile); il Telepass (sistema di pagamento elettronico europeo); e la società di costruzioni Pavimental. E poi c’è l’EuroLink, il tunnel sotto la Manica comprato in primavera; senza contare che il matrimonio con Abertis porta in dote 11mila chilometri di autostrade. Più dei tremila oggi attualmente gestiti.