Esproprio casa, la regola delle sette rate del mutuo cambiata dal governo?

di Alessandro D'Amato

Pubblicato il 2016-03-03

Dopo la bagarre in aula e l’okkupazione della Commissione Finanze il Partito Democratico fa dietrofront sulla legge. Gli interventi si concentreranno sul riferimento alle sette rate (previste comunque la procedura ‘ordinaria’) che dovrebbe essere cambiato “con un riferimento ad archi temporali” precisi e probabilmente anche a una entità precisa del debito non pagata

Ieri è cominciata la guerra alla Camera sull’atto del governo n. 256, che delegava il governo a recepire la direttiva Ue sui mutui del 2014. Il decreto prevede che la banci entra in possesso della casa del mutuatario che non paga 7 rate e possa rivenderla senza passare da un giudice. L’accordo va scritto nel contratto e deve essere conosciuto dalle parti: si può fare pure su quelli in essere. Se l’immobile non copre il mutuo, si continua a pagare.

Esproprio casa, la storia delle sette rate del mutuo

Oggetto del contendere, già da giorni, il cosiddetto ‘patto marciano’, che prevede che il creditore diventi proprietario della cosa ricevuta in garanzia, allorché il debitore sia inadempiente che, secondo opposizioni e consumatori, consentirebbe un ‘esproprio’ degli immobili da parte delle banche. Come annunciato il Movimento 5 Stelle – che ha lanciato anche una campagna sui social #LaCasaNonSiTocca – sale sulle barricate in Parlamento e prima ‘occupa’ i corridoi di Montecitorio impedendo l’ingresso in commissione dei deputati, poi sposta la protesta in Aula, in diretta tv, esponendo striscioni sventolati fin sotto il banco della presidenza e urlando in coro “giù le mani dalla casa”. Risultato, seduta sospesa più volte, espulsi tre deputati grillini e pure il democratico Emanuele Fiano. Nella riunione dei capigruppo, convocata subito dopo, il comportamento dei rappresentati M5s è stato poi stigmatizzato dalla presidente della Camera, Laura Boldrini. Una “messinscena inaccettabile” è la stroncatura immediata del Pd, con il capogruppo Ettore Rosato che si affretta a ribadire che le norme contestate in realtà già “si praticano per sentenza della Cassazione”, assicurando comunque l’arrivo di “correzioni”. Che il governo sia “disponibilissimo” a ritocchi che chiariscano meglio le intenzioni lo conferma anche il viceministro all’Economia Enrico Zanetti, spiegando che gli interventi si concentreranno sul riferimento alle sette rate (previste comunque la procedura ‘ordinaria’) che dovrebbe essere cambiato “con un riferimento ad archi temporali” precisi e probabilmente anche, spiegano nella maggioranza, a una entità precisa del debito non pagata. Altro chiarimento in arrivo quello sulla non retroattività delle nuove norme, che si potranno applicare quindi solo ai nuovi mutui. Per garantire ancora meglio che non ci siano squilibri tra le parti, si dovrebbero poi rivedere anche i criteri per la nomina dei periti che dovranno valutare i valori degli immobili. Che non ci fosse, comunque, il rischio paventato dall’opposizione di case pignorate indiscriminatamente, lo aveva chiarito anche il presidente dell’Abi, Antonio Patuelli, spiegando che si tratta di una possibilità “lasciata alla libera contrattazione tra famiglie e istituti bancari e non riguarda il passato e i crediti deteriorati”. Con le correzioni annunciate alla fine la norma dovrebbe prevedere che, sulla base di un contratto firmato tra banca e cliente, in caso di inadempienza (indicata con un tempo congruo e per un preciso ammontare di debito non onorato) la casa possa essere venduta senza passare dal tribunale, a totale estinzione del debito, anche se il bene viene venduto a meno. E fermo restando che se invece si dovessero verificare delle eccedenze queste andrebbero restituite al consumatore.

La vera storia delle sette rate del mutuo

Come sappiamo, in realtà la storia è più complicata di come viene raccontata dalla propaganda politica. Vito Lops sul Sole 24 Ore riepiloga oggi quanto avevamo già scritto nei giorni scorsi, ovvero che l’adesione alla norma è volontaria e la regola delle sette rate è già in vigore dal 1993 (quello che cambia è che ora puoi non rivolgerti al giudice, con l’assenso del debitore):

Il Testo Unico bancario – datato 1993 – stabilisce che «la banca può invocare come causa di risoluzione del contratto il ritardato pagamento quando lo stesso si sia verificato almeno sette volte, anche non consecutive». La grossa novità della direttiva non è quindi il tema dei “sei cartellini gialli” consentiti al cattivo pagatore, quanto quello di impedire che una banca – che in ogni caso, sia secondo le norme vigenti che in base a quelle future non ha alcun interesse ad arrivare all’estrema ratio, cioè all’iscrivere in bilancio una sofferenza – impieghi in media sette anni (come accade ora) per trasformare quella sofferenza in liquidità. La norma non tocca i vecchi contratti, ma solo quelli nuovi e solo se questa clausola verrà inserita di comune accordo tra le parti.

Il punto è che questa direttiva fa discutere perché esalta la duplice natura delle banche: sono istituti privati ma che – svolgendo anche il ruolo di prestatori all’economia reale – svolgono anche una funzione pubblica. Ecco perché il tema che solleva la direttiva è di natura politica. Bisogna decidere se si vuol riconoscere agli istituti un ruolo sociale (e quindi non permettere loro la possibilità di provare a rientrare dal credito in tempi più rapidi in presenza di un cattivo pagatore) oppure se sbilanciarsi sul loro ruolo privato, quello di società che rispondono a mercati finanziari sempre più esigenti, e sempre più attenti al nodo delle sofferenze. In ogni caso, viste le comprensibili ragioni delle parti in causa, non sarà una decisione semplice.

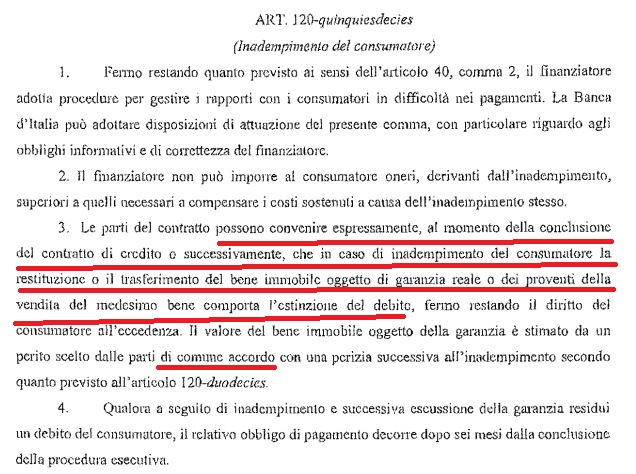

La pietra dello scandalo è l’articolo 120 Quinquiesdecies dell’atto di governo n. 256. Spiegano a questo proposito i tecnici del Senato: «Il comma 1 stabilisce che, ferma restando la risoluzione del contratto in caso di ritardato pagamento quando lo stesso si sia verificato almeno sette volte (ai sensi dell’articolo 40, comma 2), il finanziatore adotta procedure per gestire i rapporti con i consumatori in difficoltà nei pagamenti. La Banca d’Italia può adottare disposizioni di attuazione del presente comma, con particolare riguardo agli obblighi informativi e di correttezza del finanziatore. Il comma 2 vieta al finanziatore di imporre al consumatore oneri, derivanti dall’inadempimento, superiori a quelli necessari a compensare i costi sostenuti a causa dell’inadempimento stesso». E il comma 3, quello dello scandalo? Il comma 3 prevede che le parti del contratto di credito possano convenire espressamente, al momento della conclusione del contratto di credito o successivamente, che in caso di inadempimento del consumatore, la restituzione o il trasferimento del bene immobile oggetto di garanzia reale o dei proventi della vendita del medesimo bene comporta l’estinzione del debito, fermo restando il diritto del consumatore all’eccedenza. Il valore della garanzia è stimato con una perizia successivamente all’inadempimento, da parte di un perito scelto dalle parti di comune accordo, sulla base di quanto previsto dal nuovo articolo 120-duodecies in materia di valutazione dei beni immobili. Questo significa che ci deve essere accordo tra le parti per il presunto esproprio e il presunto pignoramento. Le parti possono quindi decidere, in base a questo articolo e al suo terzo comma, di evitare di vedersela davanti al giudice e di accordarsi: il debitore dà o restituisce il bene messo a garanzia del prestito che non riesce a restituire evitandosi quindi spese legali e oneri aggiuntivi. Ma lo fa soltanto se l’accordo per chiudere la questione senza il giudice è stato stipulato con pari volontà al momento del mutuo o successivamente, ovvero se la banca fa questa proposta al debitore che non riesce a restituire il prestito. Ecco quindi che è vero che se non paghi sette rate del mutuo è possibile che ti pignorino casa, ma questo soltanto a patto che tu sia stato d’accordo nel firmare una clausola che prevedeva questa possibilità all’epoca della stipula del mutuo o tu ti sia messo d’accordo con la banca successivamente per chiuderla così. Altrimenti non si può fare. Tutto tranquillo quindi? Proprio no. In primo luogo perché purtroppo gli anni di “allegre gestioni” dei portafogli delle clientele delle banche – e l’ultima vicenda dei bond subordinati delle quattro banche risolte dal governo ce lo ribadisce fortemente – ci fanno capire che un simile accordo potrebbe essere firmato dal consumatore senza che egli se ne renda conto, anche se trovassimo la sua firma sotto un foglio che lo illustra per filo e per segno. Ma c’è anche un altro problema che illustra invece la relazione dei tecnici di camera e senato. Tale semplificazione, spiegano, nell’intenzione del legislatore delegato e del legislatore comunitario, dovrebbe contribuire ad ampliare la disponibilità di credito da parte delle banche, migliorando inoltre le condizioni di prestito, a vantaggio dei debitori. Di fatto, il rischio è che se una ditta si trova a essere debitrice di più enti, la nuova legge possa regalare un canale preferenziale alla banca che ha stipulato un mutuo rispetto, ad esempio, all’azienda fornitrice della ditta che non può più pagare i suoi debiti.