La bomba Grecia sull'Italia

di Alessandro D'Amato

Pubblicato il 2015-04-28

L’uscita della Grecia dall’euro potrebbe provocare una crisi dello spread simile a quella del 2012. Che colpirebbe anche Roma, Madrid e Lisbona. Siamo davvero più al sicuro oggi rispetto che in passato?

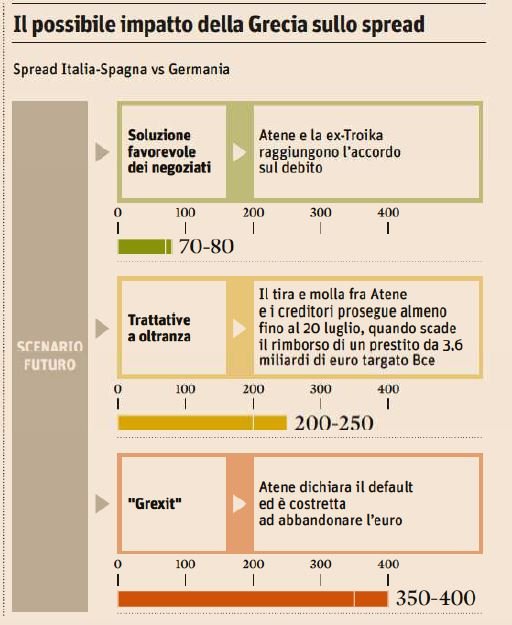

Mentre i giornali europei si trastullano con l’evirazione presunta di Yanis Varoufakis (ahi, che dolor!), torna ad aleggiare lo spettro di una crisi dello spread europea in caso di Grexit. Ad accendere la miccia è un’analisi di Goldman Sachs. La banca d’affari americana, pur continuando a ritenere difficile l’ipotesi Grexit, calcola le possibili ripercussioni di un simile “evento sistemico” sui Paesi periferici dell’area euro, e dice che per l’Italia il rischio è che lo spread arrivi fino a 350/400 punti. Lo spread spagnolo dovrebbe reagire come quello italiano, l’Irlanda dovrebbe poter contare su risultati migliori, mentre per il Portogallo la performance sarebbe anche peggiore di quella degli altri Paesi mediterranei. Il Sole 24 Ore ha rappresentato graficamente l’analisi di Goldman Sachs nell’infografica seguente.

LA BOMBA GRECIA SULL’ITALIA

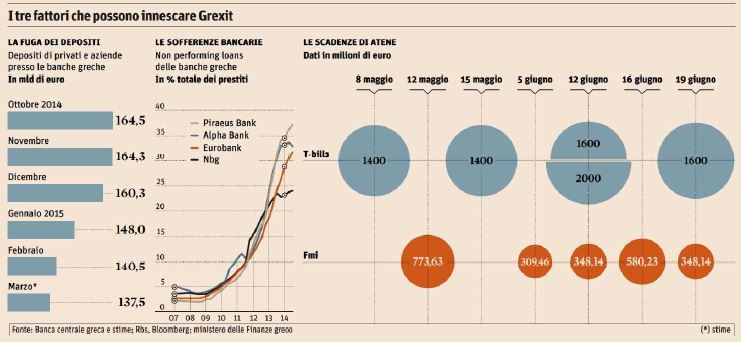

Insomma, lo spread, ovvero il differenziale tra il titolo di Stato tedesco e quello italiano, potrebbe avvicinarsi ai 500 punti che nel 2012 scatenarono la reazione a catena che portò alla fine del governo Berlusconi e al commissariamento montiano dell’Italia. Senza Grexit invece gli spread dei paesi mediterranei dovrebbero continuare a comprimersi nel corso dell’anno, in linea con il trend osservato fino allo scorso marzo, ma resterà una forte volatilità nei mercati, si legge nel rapporto. “Gli sviluppi in Grecia continuano ad essere avversi nel secondo trimestre” e “riteniamo che i negoziati tra Atene e i creditori internazionali arranchino anche a maggio e possibilmente giugno”. Da qui, conclude Goldman Sachs, la previsione che “gli spread dei paesi periferici resteranno volatili fino a quando non verrà trovato un accordo”. Fa notare ancora Goldman Sachs che anche in caso di default ellenico si potrebbero trovare ulteriori soluzioni per preservare l’Unione Monetaria, ma i rischi si farebbero comunque più elevati e così aumenterebbe il conto da pagare alla crisi nonostante il Quantitative Easing e i meccanismi di difesa nel frattempo implementati dalle istituzioni europee. E soprattutto, l’incertezza potrebbe ancora protrarsi per mesi: nonostante le scadenze di maggio e giugno siano a rischio, quella che preoccupa più i mercati è la scadenza del prestito di 3,6 miliardi che la Grecia deve rimborsare entro il 20 luglio. In piena estate, come nel 2012, la bomba Grecia potrebbe scoppiare, con tutte le conseguenze che conosciamo sull’Italia e sugli altri paesi a rischio crisi dello spread. Ma questo succederebbe soltanto se l’Eurogruppo non fosse capace di trovare un accordo l’11 maggio e nel periodo di tempo successivo, con le conseguenze sui mercati europei che tutti possiamo immaginare.

SIAMO DAVVERO AL SICURO OGGI?

Lucrezia Reichlin aveva avvertito qualche giorno fa sulle possibili conseguenze di una Grexit sull’Italia: «Anche se non si avrebbero conseguenze dirette sul sistema bancario italiano né tedesco né francese perché gli affari con la Grecia sono ridotti al minimo, il rialzo dei tassi sui fronti più vulnerabili sarebbe inevitabile. Basta pochissimo perché l’Italia bruci qualsiasi tesoretto che sia riuscita ad accantonare». E qui stavolta a tremare potrebbe essere il governo Renzi, come accadde a Berlusconi nel 2012. Poi c’è anche la questione della maggior sicurezza in cui si troverebbe l’Eurozona oggi rispetto al 2012. Nouriel Roubini, qualche mese fa al Forum Ambrosetti, non sembrava esserne tanto convinto: «L’uscita della Grecia dall’euro sarebbe un disastro di immani proporzioni per tutti. Il pericolo di contagio non è vero che è diminuito dal 2012 ad oggi: è tutto lì, anzi ora c’è l’aggravante di tutti i soldi che sono stati spesi. Credo che alla fine il buonsenso prevarrà e si troverà un accordo, perché tutti, i tedeschi per primi, sono convinti dei costi di un accadimento del genere, sicuramente molto maggiori di quelli connessi con il mantenimento di Atene nella moneta unica. Ma per ora il rumore di fondo continuerà a salire prima di scemare». Ma può darsi che Roubini si sbagli, e abbia ragione Bruxelles a continuare a giocare al gatto col topo con la Grecia. Sarebbe la prima volta, però,