Chi tirerà fuori due miliardi per il Montepaschi?

di neXtQuotidiano

Pubblicato il 2014-10-26

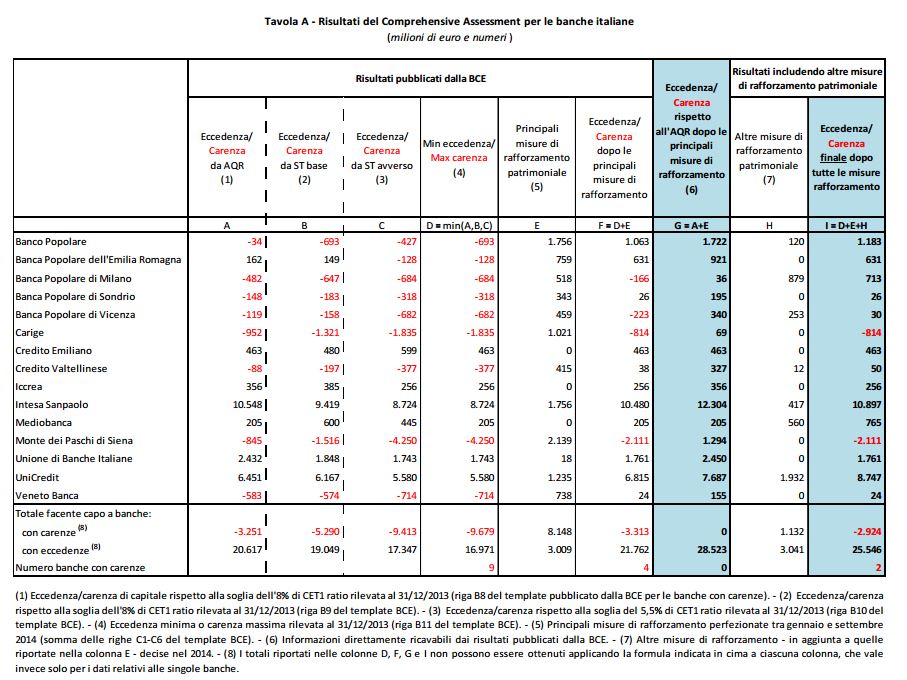

Il Comprehensive Assessment sentenzia: Rocca Salimbeni deve muoversi per ricapitalizzare. Ma a Siena non sanno che fare. E il panorama del credito italiano non offre opportunità. L’aiuto di Stato potrebbe essere l’ultima spiaggia

Tutta colpa di Alexandria. Il Monte dei Paschi di Siena si ritrova con due miliardi di euro di capitalizzazione richiesta sul groppone per il famigerato derivato negoziato con i giapponesi di Nomura, che è servito alla resistibile ascesa di Mussari ma ha fatto finire nei guai Rocca Salimbeni, la più antica istituzione bancaria italiana che oggi è diventata la barzelletta preferita di finanzieri come Davide Serra.

BMPS resistito 500 anni storia e guerre . Ma non 20 anni dei Vecchi del PD. Hanno distrutto Fondazione/Toscana. E hanno coraggio parlare?

— davide serra (@davidealgebris) 26 Ottobre 2014

CHI PAGHERÀ DUE MILIARDI PER IL MONTE DEI PASCHI DI SIENA?

La bocciatura della Bce è stata una doccia fredda per i senesi, che si aspettavano al massimo richieste per mezzo miliardo di euro, e per questo avevano fatto trasparire la loro tranquillità rispetto al Comprehensive Assessment mentre il titolo negli ultimi giorni saliva in Borsa. Invece alla fine da Francoforte non hanno voluto sentire ragioni; e la difesa d’ufficio della Banca d’Italia sui titoli di Stato ha avuto solo l’effetto di far comprendere meglio il peso dei “titoli problematici” nel bilancio di Rocca Salimbeni: «Il fabbisogno di capitale rilevato è in parte determinato dall’ipotesi di restituzione entro l’orizzonte dello stress test della parte residua degli aiuti di Stato di cui la banca ancora beneficia in linea con l’impegno preso con la Commissione europea. Non tenendo conto di tale impegno, la carenza di capitale risulta pari a circa 1.350 milioni».

Da Siena hanno risposto come potevano, incolpando ancora la maledetta acquisizione di Antonveneta e segnalando che nessun rilievo è arrivato per il retail e lo small business: «Il risultato dell’esercizio applicato alla Banca – che ha da poco intrapreso il percorso di ristrutturazione approvato dalla Commissione Europea – è stato penalizzato dalle modalità di svolgimento del CA. Il Consiglio di Amministrazione di BMPS ha avviato l’esame delle potenziali azioni da includere nel Capital Plan che verrà sottoposto all’approvazione delle Autorità di Vigilanza entro i termini previsti dalla normativa. Le conseguenti modifiche del Piano di Ristrutturazione della Banca, già approvato dalla Commissione Europea, saranno subordinate all’approvazione da parte della stessa. Il Consiglio di Amministrazione della Banca ha nominato UBS e Citigroup quali advisors finanziari per la definizione, strutturazione e implementazione delle azioni di mitigazione relative al Capital Plan, nonché per valutare tutte le opzioni strategiche a disposizione della Banca». E come al solito, nelle ultime righe si nasconde la notizia più importanti.

UNA SPOSA PER LA SIGNORA

Montepaschi cerca infatti un merger per poter uscire dal groviglio per nulla armonioso in cui lo hanno infilato gli ultimi dieci anni di mala gestione nell’inerzia della politica locale. In queste condizioni però sarà difficile trovare un salvatore: le banche europee soffrono tutte la crisi, in America nessuno avrebbe la forza di muoversi. E in Italia? In Italia il candidato è Banca Intesa, ma anche dalle parti di Ca’ de’ Sass sarà difficile trovare la forza per un’acquisizione imponente che potrebbe nascondere altre insidie. Poi c’è l’ipotesi più pericolosa per tutti: che a togliere le castagne dal fuoco di Siena sia lo Stato, attraverso la partecipazione a uno spezzatino della banca e prendendosi in carico il Sud carico di sofferenze bancarie. Un’operazione che a questo punto vedrebbe scendere in prima linea il governo retto dal Partito Democratico per salvare i disastri combinati da manager nominati da politici locali del Partito Democratico. Un altro groviglio per niente armonioso che potrebbe far girare la testa anche a Renzi.