Tesoro e derivati: qualcuno sta giocando d'azzardo con i nostri soldi?

di Vincenzo Pinto

Pubblicato il 2015-04-30

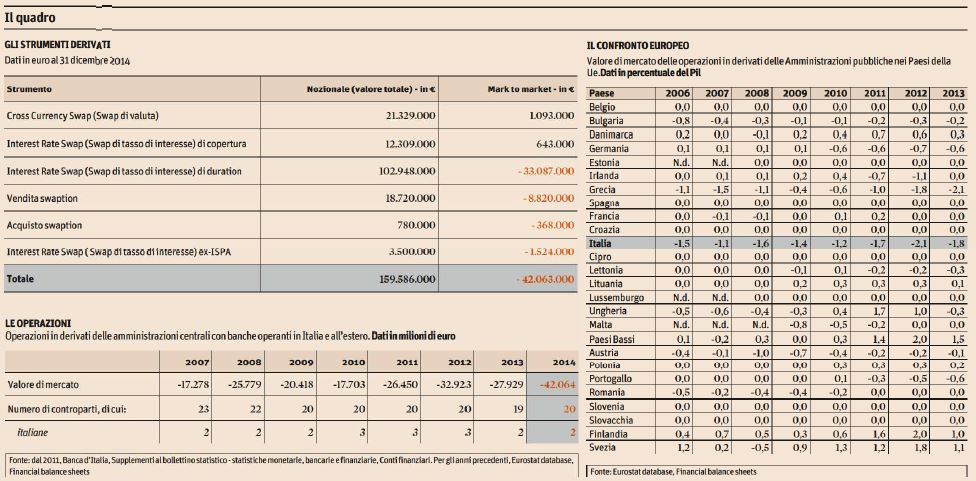

La seconda puntata sugli stumenti derivati e i 42 miliardi di «perdite»: parliamo di come funziona la swaption e del fatto che sarebbe ora di avere un FOIA italiano per operazioni del genere

Avevamo lasciato il Tesoro (e quindi il cittadino italiano) con 33 miliardi di perdite su IRS e una conclusione democristiana: il Governo ha perso soldi operando in derivati ma forse, col senno di allora, poteva avere senso assicurarsi contro un rialzo dei tassi. Era pero rimasta un’appendice “piccante”: quei 9 miliardi di perdite su swaptions.

UN’ALTRA LEZIONE DI FINANZA (L’ULTIMA)

Torniamo all’esempio del mutuo; immaginate che oggi i tassi d’interesse a 30 anni siano particolarmente interessanti, ma di non avere ancora trovato la casa dei vostri sogni: potreste allora comprare una opzione della durata di 3 anni che vi dia diritto ad entrare in uno swap in cui pagate il tasso a 30 anni (osservato oggi) e ricevere tasso variabile. Quando troverete la casa perfetta non dovrete fare altro che accendere un mutuo a tasso variabile e esercitare la vostra opzione: il tasso variabile che dovete pagare sul mutuo verrà compensato da quello che riceverete dalla controparte della vostra opzione, e vi troverete effettivamente a pagare un mutuo al tasso fisso osservato oggi. Una swaption, quindi, non altro che un’opzione che dà diritto a chi la compra di entrare in uno swap in cui paga tasso fisso e riceve tasso variabile (payer swaption). Come ha utilizzato il Tesoro questo strumento? Vendendone.

IL TESORO COME LTCM?

Ogni volta che qualcuno compra un’opzione c’è qualcuno che la vende, quindi non si può dire che vendere opzioni sia sbagliato di per sé. Di solito, pero, si tratta di un’attività riservata ad operatori professionali, per il semplice fatto che la perdita potenziale è teoricamente illimitata. E a volte il teoricamente si trasforma in praticamente: il famoso crack del fondo LTCM fu dovuto (anche) alla vendita di opzioni secondo strategie considerate sicure. Siamo nel campo delle opinioni, ma vendere opzioni non e il tipo di operatività che ci si aspetta dal Tesoro italiano. Perché questa operatività allora? Gli unici che possono rispondere sono i tecnici del Tesoro, qui ci limitiamo a far notare una cosa: vendere un’opzione porta all’incasso immediato del premio, e come abbiamo visto nella puntata precedente il deficit pubblico si calcola per cassa, quindi se lo Stato incassa una somma non ordinaria il beneficio si manifesta nell’anno in corso. Immaginiamo quindi di voler migliorare di qualche punto decimale il deficit pubblico: potremmo vendere qualche opzione a lungo termine (più lungo il termine maggiore il valore dell’opzione) e incrociare le dita, sperando che le cose vadano per il verso giusto E se non vanno per il verso giusto? Beh, magari ci sarà qualcun altro a governare e potremo attaccarlo dicendo che ha perso soldi giocando coi derivati.

UN FOIA ITALIANO

Il Tesoro (secondo chi scrive) non è diverso da un amministratore responsabile della gestione dei soldi dei cittadini italiani. E’ quindi inaccettabile che non vengano date ai cittadini le informazioni necessarie a ricostruire tutta l’operatività in derivati in essere della Repubblica Italiana: tipo di operazione, controparte, data di conclusione, scadenza, termini finanziari, clausole speciali… Tutto quello che, per fare un esempio, ha a disposizione Banca d’Italia quando effettua un’ispezione di una banca sottoposta alla sua vigilanza. Negli USA hanno cercato di risolvere il problema negli anni ’60 attraverso il Freedom Of Infomation Act. Sarebbe ora di avere un FOIA italiano che permetta ai cittadini di richiedere i dati necessari a capire come operano i propri rappresentanti. Che il Tesoro faccia notare che le informazioni sull’evoluzione dell’operatività in derivati vengono già pubblicate trimestralmente da Banca d’Italia rileva poco: sapere l’ammontare del debito totale e la perdita per il periodo di riferimento è interessante, ma trattandosi di operazioni che spesso manifestano i loro effetti ad anni di distanza sarebbe più interessante capire quali sono i rischi potenziali. E capire se qualcuno sta giocando d’azzardo con soldi nostri.