Le quattro banche e i nuovi rischi di crollo per il sistema bancario italiano

di neXtQuotidiano

Pubblicato il 2016-10-04

La BCE ferma l’acquisizione di tre dei quattro istituti di credito a rischio da parte di UBI. Che chiede al governo un intervento su Francoforte. Che potrebbe mandare a monte l’acquisto. Con conseguenze imprevedibili per l’intero sistema bancario italiano

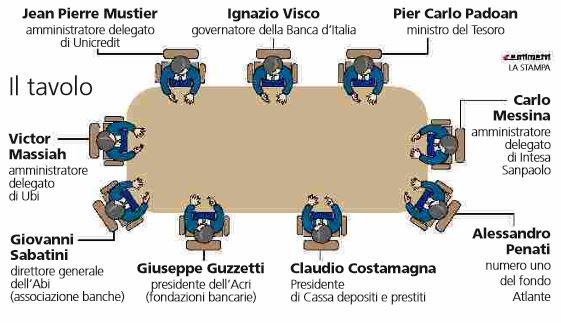

Sembrava tutto più o meno risolto, e invece il governo sulle quattro banche di un colore solo da salvare (Banca Etruria, Banca Marche, Cassa di Risparmio di Ferrara e CaRiChieti) rischia di dover ricominciare tutto da capo. Per tre di esse (Banca Marche, Banca Etruria, CariChieti) si era fatta avanti UBI a ridosso della scadenza del 30 settembre consentendo così al governo di negoziare con la UE una proroga. Ma la Banca Centrale Europea ha chiesto un aumento di capitale per 600 milioni di euro per dare il via all’operazione, di fatto bloccandola. Ieri un vertice al ministero del Tesoro con Bankitalia, i vertici di UBI, Intesa Sanpaolo e Unicredit, l’ABI, l’ACRI e la Cassa Depositi e Prestiti oltre al fondo Atlante ha analizzato le problematiche sul tavolo, che vanno dalla gestione delle sofferenze, al possibile ruolo del Fondo interbancario di garanzia (ultima spiaggia per evitare la liquidazione di Carife) e di altri big come Intesa e Unicredit, col maxi aumento di capitale di Mps che resta la grande incognita dei prossimi mesi.

Ma a tenere banco è ancora la soluzione per le quattro banche. Scrive oggi La Stampa:

Come già avvenuto in passato ci si vorrebbe affidare alle cosiddette «soluzioni di sistema». Con un occhio a Cdp e Fondo Atlante ma soprattutto a Banca Intesa ed Unicredit, verso le quali sarebbe già ripartito il pressing. Da loro, che pure hanno già finanziato ampiamente i due fondi Atlante ed erogato assieme ad Ubi un prestito ponte da 1,6 miliardi destinato alle 4 «good banks», ci si aspetta un ulteriore sforzo, ad esempio per togliere dal groppone di Ubi i 3,4 miliardi di nuove sofferenze che le 4 banche hanno generato da inizio anno. Ma Intesa non ne vuole sapere e Unicredit ha altri guai di suo, per cui entrambe fanno muro. Per ora.

Ma, scrive sempre la Stampa, il tentativo di UBI era fragile già in partenza perché prevedeva di usare per gli RWA (Risk Weighted Asset) delle tre banche i propri modella. Gli RWA sono modelli statistici in base ai quali le banche devono accantonare capitale in funzione del rischio associato. L’utilizzo dei propri modelli per UBI, scrive oggi Gianluca Paolucci, avrebbe consentito alla banca di recuperare 400 milioni di euro. Questo è stato il punto di rottura con la BCE. E su questo la banca ha chiesto al governo un intervento politico, per sbloccare la situazione con la vigilanza di Francoforte:

Per capire quanto pesano gli Rwa, serve raccontare che proprio su questo punto il piano di Montepaschi presentato lo scorso 29 luglio è rimasto incerto fino all’ultimo. Senza il via libera della Bce a non considerare l’operazione di scorporo delle sofferenze per 27,7 miliardi, arrivato in extremis nella mattinata del 29 luglio, Mps avrebbe dovuto lanciare un aumento da sette miliardi invece che cinque. Date le difficoltà che incontra la banca senese per far partire una operazione da cinque miliardi, è ragionevole pensare che chiedere sette miliardi avrebbe significato decretare da subito la fine della storia.

Così come adesso sull’operazione proposta da Ubi incombe il «no» della Bce sugli Rwa che rischia di mandare a monte l’acquisto, con conseguenze imprevedibili per l’intero sistema bancario. A cominciare dal Fondo di risoluzione, azionista delle quattro banche, che ha ricevuto un prestito da 1,65 miliardi proprio da Ubi, Unicredit e Intesa, garantito dalla Cdp. Non casualmente, quattro dei soggetti presenti ieri al Mef. Avrebbe dovuto essere rimborsato con l’incasso della vendita delle quattro ma l’incasso sarà zero, ragionevolmente.

Senza un cambio di prospettiva da parte della BCE si paleserebbero nuovi e più gravi rischi per il sistema bancario italiano. Alla vigilia dell’operazione di MPS.