La trasformazione degli obbligazionisti in azionisti è la chiave per le banche italiane?

di Alessandro D'Amato

Pubblicato il 2016-07-05

Una soluzione all’orizzonte per la crisi delle banche italiane, ma che sarebbe però dolorosa per i risparmiatori. L’Unione Europea ha individuato quale potrebbe essere una delle soluzioni per risolvere, o quanto meno per rendere meno grave la situazione per gli istituti di credito del Belpaese. L’idea è di trasformare le obbligazioni bancarie in azioni, rendendo …

Una soluzione all’orizzonte per la crisi delle banche italiane, ma che sarebbe però dolorosa per i risparmiatori. L’Unione Europea ha individuato quale potrebbe essere una delle soluzioni per risolvere, o quanto meno per rendere meno grave la situazione per gli istituti di credito del Belpaese. L’idea è di trasformare le obbligazioni bancarie in azioni, rendendo così azionisti gli obbligazionisti che in questi anni le hanno acquistate sicuri di riavere indietro il capitale maggiorato. Una soluzione che però rischia di esplodere in faccia al presidente del Consiglio e al suo “governo delle banche” (come lo chiamano dall’opposizione), proprio perché in questo caso sarebbero in molti a essere colpiti dalla decisione dell’esecutivo: 60mila sono soltanto i bondisti del Montepaschi, per 4,8 miliardi di controvalore:

Stando alle norme Ue, in emergenza il governo può iniettare subito capitale. A patto che poi presenti un “piano di ristrutturazione”e serva il conto ad azionisti e obbligazionisti subordinati. Il veto tedesco ha chiuso le porte a una strategia alternativa, e Bruxelles ha offerto la soluzione: convertire le subordinate in azioni,trasformando i bondisti in azionisti (diluendo quelli attuali, e abbassando il valore nominale dei titoli), ma di istituti che perdono valore in Borsa. Quelli del MontePaschi sono 60 mila (4,8 miliardi di controvalore), i “piccoli ”sono concentrati in una obbligazione in scadenza 2018 per 2,16 miliardi. Il colpo sarebbe forte e Renzi non vuole darlo.

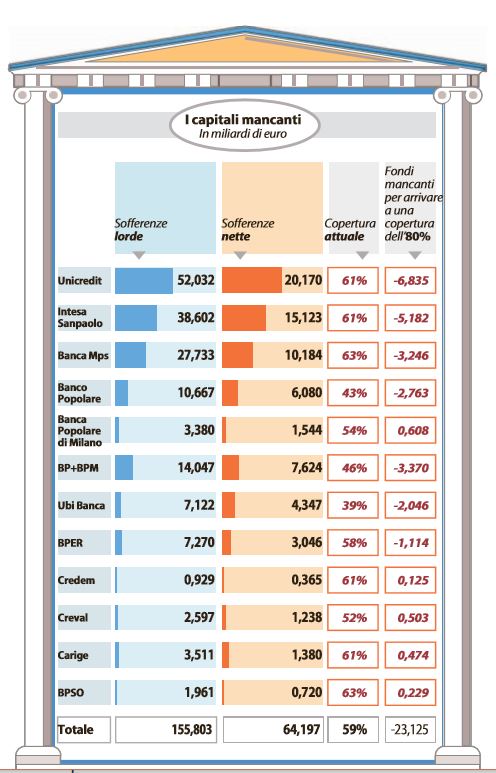

IL PERMESSO di entrare nel capitale è funzionale al soccorso in presenza di “attività deteriorate”, come i crediti a rischio. Nel settore ce ne sono per 350 miliardi, di cui 200 “in so ff er en za ”, cioè inesigibili. Quelle “nette”a bilancio valgono 83 miliardi, il che significa che le banche li valutano al 42,3% del valore. Il mercato offre 20, e a quel prezzo diverse banche avrebbero bisogno di nuovo capitale, circa 10 miliardi solo considerando Mps (3) e Unicredit (5-7). Per intervenire, il governo punta a un secondo fondo salva banche Atlante con un ruolo forte della Cdpe premesu fondipensione e casse previdenziali affinché investano. Le grandi banche, tipo Intesa, resistono, ma i banchieri risponderanno in casodi chiamata.

È facilissimo immaginare cosa succederebbe il giorno dopo. Sospendere il bail per un intervento straordinario renderà scontenti i bondholders, e nello stesso momento farà piovere di nuovo sulla testa del governo le accuse già arrivate all’epoca della risoluzione delle quattro banche: “Renzi sta salvando le banche“.