Euro, Dracma o Eurodracma: 5 opzioni per la Grecia

di Alessandro D'Amato

Pubblicato il 2015-07-01

Gli scenari sulla possibilità dell’introduzione di una nuova valuta per Atene e le soluzioni intermedie possibili nel breve e nel medio periodo. La soluzione di una nuova moneta controllata dalla Banca Centrale greca e le ripercussioni su esportazioni e inflazione

Il Wall Street Journal elenca cinque possibili futuri regimi monetari della Grecia a seconda degli scenari possibili di conclusione della crisi aperta con l’Unione Europea. Il tutto mentre il portavoce del governo greco, Gavriil Sakellaridis, ha smentito le dichiarazioni dell’ex direttore generale dell’agenzia delle entrate ellenica, Haris Theoharis, il quale aveva affermato che fosse stato attivato un gruppo di lavoro per la gestione di un eventuale ritorno alla dracma. “La dichiarazione rilasciata oggi dal signor Theoharsi, oltre che fantascientifica, è di monumentale irresponsabilita'”, ha tuonato Sakellaridis. Theoharis è al momento portavoce del gruppo parlamentare di To Potami, un nuovo partito centrista che ha esortato il governo Tsipras a schierarsi per il si’ al referendum e sulle proposte avanzate dai creditori come condizione per riattivare finanziamenti.

PRIMA OPZIONE: L’EURO

La prima opzione è la più semplice: la Grecia resta nell’euro. Trova un accordo con i creditori mentre la Banca Centrale greca mantiene l’accesso alla liquidità della BCE tenendo così in vita gli istituti di credito ellenici. L’opzione dovrebbe essere accompagnata però da una ridiscussione delle scadenze o direttamente da un taglio del debito che arriverebbe dopo un ulteriore negoziato. Probabilmente al prezzo di condizioni più dure da parte dei negoziatori.

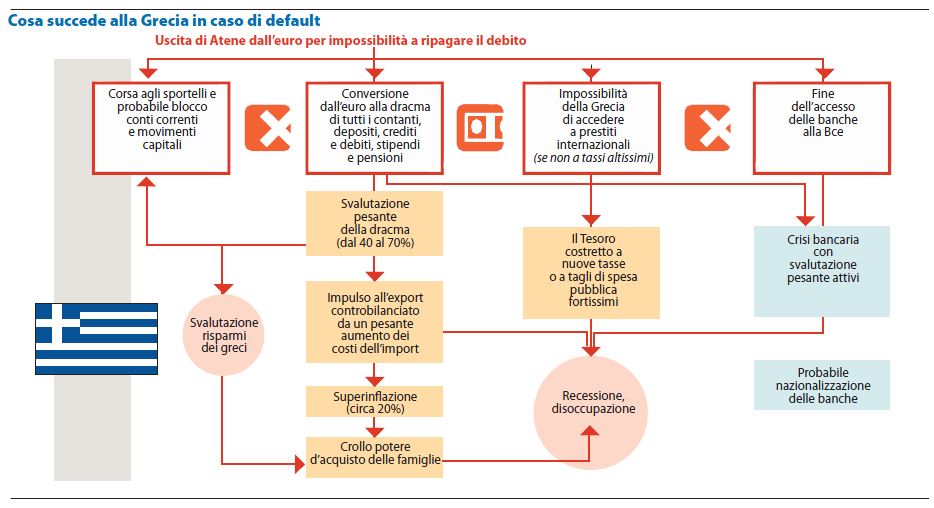

SECONDA OPZIONE: LA GRECIA FUORI DALL’EUROZONA

Il secondo scenario è quello che vede una Grecia fuori dall’eurozona ma che continua a usare l’euro. Il WSJ la chiama opzione Montenegro: Atene potrebbe usare la valuta europea ma trovandosi fuori dal sistema monetario: l’euro diverrebbe una valuta estera e questo indebolirebbe di molto il settore bancario perché i paesi che hanno come moneta di valore legale una valuta estera non hanno accesso al prestatore di ultima istanza e ogni crisi di liquidità diventerebbe automaticamente una crisi di solvibilità.

TERZA OPZIONE: IL CURRENCY BOARD

In questo scenario la Grecia avrebbe sì una nuova moneta, ma il cui valore sarebbe legato a quello dell’euro, sull’esempio, scrive il WSJ, di ciò che l’Estonia fece con il marco tedesco nel 1992 dopo l’indipendenza ottenuta dall’Unione Sovietica. L’ammontare di moneta in circolazioni sarebbe limitato dalle dimensioni delle riserve internazionali della Grecia, come i 5,8 miliardi di dollari detenuti dalla banca centrale greca all’ultimo conteggio. Lo svantaggio sarebbe simile a quello della seconda opzione: niente prestatore di ultima istanza, niente possibilità di creare moneta liberamente. I casi sudamericani ci insegnano che questo piano ha buone probabilità di fallire.

QUARTA OPZIONE: IL DOPPIO SISTEMA

Il quarto scenario prevede invece la circolazione di una doppia moneta: ci sono molti precedenti storici di questa opzione, che è quella classica delle crisi valutarie: Atene dovrebbe emettere per i suoi pagamenti una serie di pagherò che poi diventerebbero la nuova moneta. I pagherò verrebbero denominati in euro all’inizio per poi perdere di valore rispetto alla valuta europea. E siccome la moneta cattiva scaccia quella buona, piano piano circolerebbero soltanto i pagherò mentre i greci terrebbero gli euro come riserva di valuta.

QUINTA OPZIONE: IL RITORNO ALLA DRACMA

L’ultimo scenario prevede invece l’introduzione di una nuova moneta controllata dalla Banca Centrale Greca. La quinta opzione rappresenta una “velocizzazione” della quarta ipotesi, ovvero la differenza è che la Banca centrale non aspetterebbe il corso naturale degli eventi e il principio della moneta buona e della moneta cattiva. Una nuova moneta sarebbe il motore di nuove perturbazioni a breve termine, visto che in seguito ci sarebbe una svalutazione e gli istituti di credito rischierebbero l’insolvenza. A lungo termine ciò potrebbe costituire un vantaggio per le esportazioni greche (che però rappresentano una scarsa percentuale del PIL greco) e il turismo dall’estero. Si creerebbe inflazione, visto che aumenterebbero i costi delle importazioni e sarà importante capire cosa succederà a quel punto a salari e pensioni, che potrebbero essere aumentati per compensare l’aumento dell’inflazione, rischiando così di mangiarsi i benefici della maggiore crescita economica.