Dal QE per ora guadagnano solo le banche

di Alessandro D'Amato

Pubblicato il 2015-05-05

Bankitalia: 1,7 miliardi di utili tra 2015 e 2016 per gli istituti di credito. Gli extra-guadagni dipendono dai tassi più bassi e dal calo dell’euro. E gli accantonamenti sui crediti si riducono di 1,5 miliardi

1,7 miliardi di maggiori utili nel biennio, ovvero 300 milioni nel 2015 e 1,4 miliardi nel 2016. Questa la stima di Bankitalia per gli effetti del Quantitative Easing sui conti delle banche italiane tra 2015 e 2016, secondo il rapporto sulla stabilità finanziaria pubblicato nei giorni scorsi, dove si raccontano le condizioni dei nostri istituti di credito dopo le tempeste finanziarie e la bonaccia regalata da Draghi.

DAL QE PER ORA GUADAGNANO SOLO LE BANCHE

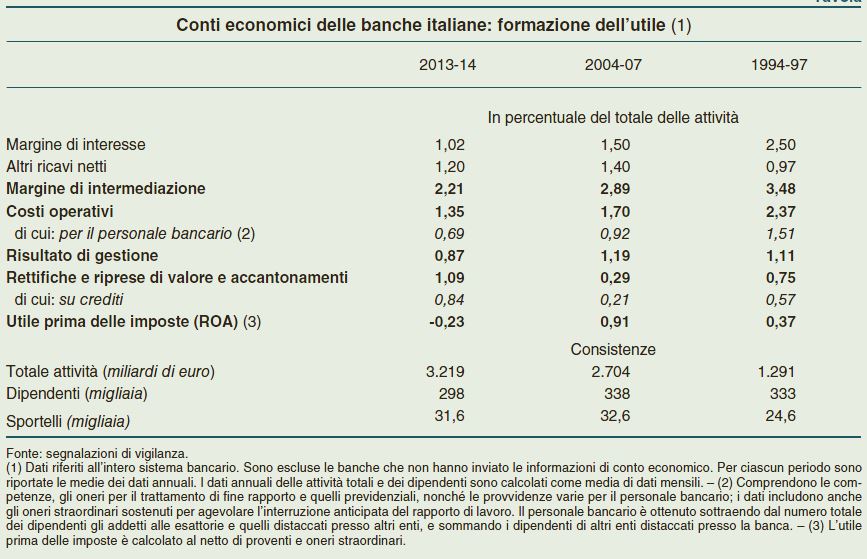

Spiega via Nazionale che per le banche italiane prosegue il calo della leva finanziaria: «Tra giugno del 2013 e giugno del 2014 il leverage ratio regolamentare (calcolato come rapporto tra il patrimonio tier 1 e le attività non ponderate per i rischi) delle banche italiane partecipanti all’esercizio coordinato dal Comitato di Basilea e dall’Autorità bancaria europea (European Banking Authority, EBA) è cresciuto, in media, dal 4,1 al 5,0 per cento». Il problema del credit crunch continua a colpire di riflesso le imprese italiane: «Le difficili condizioni del credito si riflettono sulla scarsa capacità di generare reddito, che rappresenta un fattore di vulnerabilità per l’industria bancaria italiana. A causa della prolungata fase di debolezza dell’economia i ricavi ristagnano e le rettifiche di valore sui prestiti assorbono la redditività operativa».

Ma se nel 2014 il rendimento dellee banche al netto delle svalutazioni è stato pressoché nullo (e quello dei cinque più grandi agglomerati bancari è stato negativo), la ripresa della redditività del sistema bancario deriverà soprattutto dalla politica monetaria dell’Eurosistema.

BENEDETTO QE, MA NON PER TUTTI

Spiega Bankitalia:

Il programma di acquisto di titoli dell’Eurosistema influisce sulla redditività delle banche italiane attraverso numerosi canali: la variazione dei tassi di interesse, il tasso di cambio dell’euro, i cambiamenti di valore dei titoli detenuti nel portafoglio delle banche e l’aumento della domanda di servizi di intermediazione connesso con il miglioramento del quadro macroeconomico (cfr. Bollettinoeconomico, n. 2, 2015).L’impatto di questi fattori è stato valutato utilizzando il modello econometrico trimestrale della Banca d’Italia, ipotizzando una flessione dei tassi a medio e a lungo termine di circa 85 punti base e un deprezzamento del tasso di cambio nei confronti del dollaro pari all’11,4 per cento (al 6,5 tenendo conto della quota di scambi commerciali dell’Italia con il resto dell’area dell’euro e con gli altri paesi);tali ipotesi sono in linea con gli effetti registrati in passato a seguito degli interventi operati dalle altre maggiori banche centrali delle economie avanzate (cfr. il riquadro: L’impatto macroeconomico per l’Italia del programma di acquisto di titoli dell’Eurosistema, in Bollettino economico, n. 2, 2015).

E quindi:

I risultati delle simulazioni, caratterizzati da ampi margini di incertezza, indicano che il programma di acquisti determinerebbe un aumento dei profitti bancari, al lordo delle imposte, di circa 300 milioni nel 2015 e di 1,4 miliardi nel 2016. Il margine di interesse si ridurrebbe nel 2015 a causa della diminuzione dei tassi a lungo termine, che comporterebbe una discesa dei tassi attivi non compensata da una riduzione della remunerazione dei depositi, già prossima allo zero. Dal 2016 invece l’aumento dei volumi di credito indotto dalla crescita economica contribuirebbe all’incremento del margine di interesse. Gli altri ricavi aumenterebbero nel biennio 2015-16 di circa 400 milioni, per effetto soprattutto dei risultati positivi dell’attività di negoziazione in titoli. La stima di questa componente è caratterizzata da una particolare incertezza che riflette la decisione delle banche di vendere o meno i titoli in portafoglio(1).I costi operativi crescerebbero lievemente, riflettendo l’aumento dei volumi intermediati. Gli accantonamenti per svalutazioni su crediti diminuirebbero di 1,5 miliardi nel biennio, beneficiando di un calo dei tassi di insolvenza delle imprese dovuto sia alla riduzione degli oneri del debito sia alla crescita del fatturato.

Mentre l’occupazione e il PIL ristagnano.