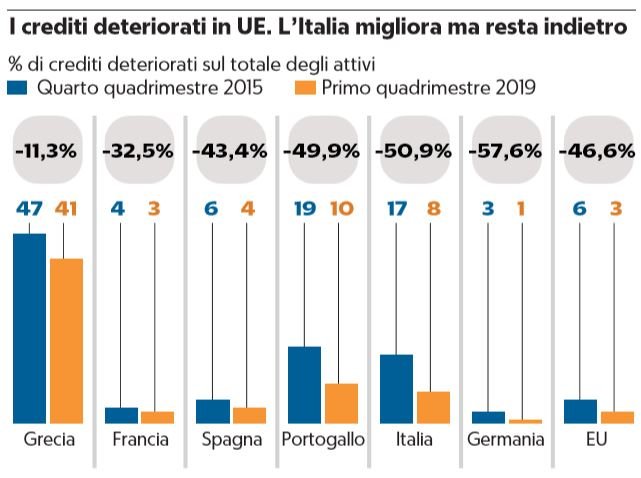

Come i crediti delle banche potrebbero trasformarsi in debito pubblico

di neXtQuotidiano

Pubblicato il 2019-10-22

Le cartolarizzazioni di crediti per 7,67 miliardi garantite dall’intervento della Gacs potrebbero non essere rimborsate, richiedendo l’intervento pubblico

Le garanzie del Tesoro sugli NPL, che a fine anno saranno aumentate di altri 10 miliardi dai 62 calcolati da Moody’s a marzo, in qualche anno potrebbero trasformarsi in debito pubblico, per una fetta non piccola di quei crediti. Lo scrive oggi Repubblica in un articolo a firma di Andrea Greco che lancia l’allarme sulle GACS:

Secondo elaborazioni di Repubblica buona parte delle cartolarizzazioni bancarie montate tra agosto 2016 e giugno 2018 presenta incassi, da parte degli addetti al recupero (i “servicer”), inferiori ai piani. Sette registrano un andamento più preoccupante, in un’industria che pure è un Eldorado mondiale. Riguardano crediti per 34,08 miliardi nominali, venduti via cartolarizzazioni a 6,76 miliardi, e con garanzie pubbliche, prestate attraverso il Fondo Gacs del Tesoro su circa il 70%.

Fanno oltre 4,7 miliardi di denaro pubblico, che rischia di dover colmare lo sbilancio tra quanto messo dagli operatori e gli effettivi recuperi delle somme. Ma risalire la china in questo mestiere non accade quasi mai: i pagatori migliori transano nei primi due anni, e il quarto anno spesso è quello “critico”.

Osservando i tassi di recupero, si notano due operazioni che stanno “mangiandosi” già la parte senior, dopo aver liquidato la junior. Sono Elrond di Creval, che ha un tasso di recupero del 78% ( insufficiente a ripagare le obbligazioni senior, che rappresentano l’88,2% del valore dei titoli emessi con la cartolarizzazione) e Aragon, sempre di Creval (incassa il 69%, il 17% meno dei titoli senior).

La prima costerebbe 52 milioni al Tesoro, la seconda 96. Le cifre più grosse sono però legate alle vendite Fino (Unicredit) da 5,3 miliardi, e Siena Npl (Mps) da 24 miliardi. Qui siamo a tassi di recupero rispettivi dell’85% e 97%, e le senior sono attorno all’85%. Vuol dire che finora il Tesoro non perde (ma i bond junior e mezzanini sì: e tra quelli di Siena c’è la stessa banca, del Tesoro al 68%). Altre operazioni pericolanti sono di Carige e Popolare di Bari; e tutte quelle critiche vedono il rischio concentrato sui quattro servicer Prelios, Cerved, Fonspa, Do Bank.

Leggi anche: Garanzia sulla Cartolarizzazione delle Sofferenze (GACS): come funziona la Bad Bank all’italiana