Bail in: la vera storia della banca che da gennaio 2016 potrà prelevare i tuoi soldi

di Maria Teresa Mura

Pubblicato il 2015-07-01

Il cittadino a 5 Stelle Giuseppe Labbate fa disinformazione sul cosiddetto bail in allo scopo di criticare il governo Renzi e raccattare voti per il suo partito. Scrive Labbate: Dal 1° gennaio 2016 anche in italia sarà operativo il “bail in” (prelievo forzoso sui conti correnti e svalutazione immediata dei titoli): nel caso in cui …

Leggi tutto “Bail in: la vera storia della banca che da gennaio 2016 potrà prelevare i tuoi soldi”

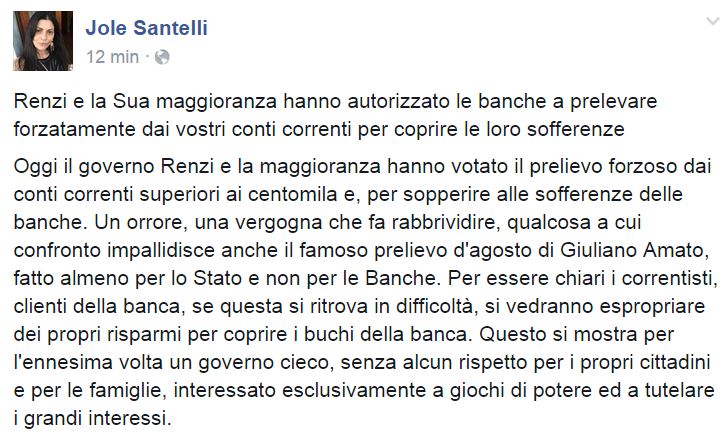

Il cittadino a 5 Stelle Giuseppe Labbate fa disinformazione sul cosiddetto bail in allo scopo di criticare il governo Renzi e raccattare voti per il suo partito. Scrive Labbate:

Dal 1° gennaio 2016 anche in italia sarà operativo il “bail in” (prelievo forzoso sui conti correnti e svalutazione immediata dei titoli): nel caso in cui scoppiasse una nuova crisi sitemica nella tua banca anche tu verrai chiamato a contribuire . Anche tu che non hai nessuna voce in capitolo e che non vieni chiamato quando si spartiscono utili più elevati del solito. E’ finito il momento di delegare se vogliamo cambiare questo Paese dobbiamo informarci e informare! Il Partito Democratico con il suo ducetto Matteo Renzi, appena l’Europa delle lobby finanziarie ordina, si affretta ad obbedire supinamente!

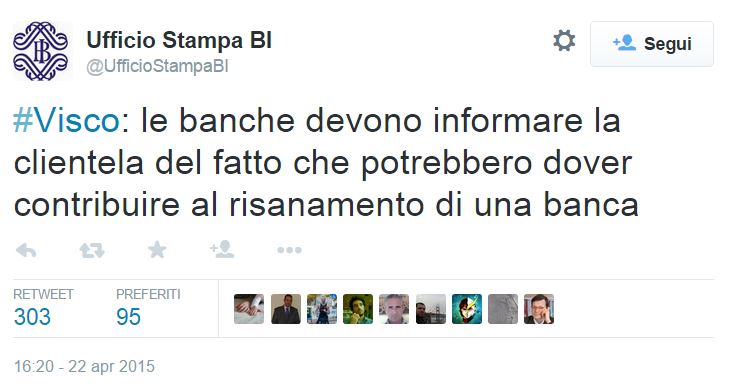

Quanto sostenuto dal cittadino a 5 Stelle Giuseppe Labbate è quanto spiegato da Ignazio Visco, governatore della Banca d’Italia, in occasione dell’assemblea annuale dell’istituto e dopo un tweet dell’account ufficiale di Bankitalia che diventò presto virale:

Cosa vuol dire? Visco all’epoca avvertiva di una probabilità remota ma comunque possibile. Ogni conto corrente delle banche del sistema europeo è garantito infatti fino a 103mila euro presso la Banca Centrale Europea. In primo luogo, questo significa che in caso di fallimento di una banca i clienti avranno rimborso fino a 103mila euro: quello che c’è in più non è garantito dal sistema. All’epoca Visco specificò meglio il suo pensiero:

Il Fondo di risoluzione unico, previsto dal Meccanismo di risoluzione unico, pienamente operativo dal primo gennaio 2016, dovra’ essere dotato di “un adeguato backstop pubblico europeo, attivabile in breve tempo. Le risorse comuni eventualmente anticipate dal Fondo dovranno essere comunque recuperate ex post a carico degli intermediari, coerentemente con un quadro normativo che ha l’obiettivo di attribuire al settore privato l’onere di sostenere i costi della crisi”. Nella vicenda Mps, palazzo Koch e’ “vittima”. “Non ci sono stati ritardi della vigilanza sul Monte dei Paschi” ha risposto Visco alla domanda di un senatore sulle vicende giudiziarie che hanno coinvolto l’istituto senese, nel corso di un’audizione in commissione Bilancio. “Abbiamo individuato i problemi e poi trasmesso le carte all’autorita’ giudiziaria che nei suoi tempi e modi interviene”. La Banca d’Italia, ha aggiunto il Governatore, ha rispettato tutte le necessita formali nell’interazione con Mps, ma se c’e’ un’attivita’ delittuosa Banca d’Italia ne e’ vittima”.

Visco all’epoca citava il Fondo di Risoluzione Unico e il Meccanismo di Risoluzione Unico, ovvero due dei tre pilastri su cui poggial’Unione Bancaria (il terzo è il Meccanismo di Vigilanza Unico). Spiega il sito del Parlamento Europeo:

L’SSM, che fa capo alla BCE, sarà competente per la vigilanza diretta delle 128 maggiori banche, mentre le autorità di vigilanza nazionali continueranno ad occuparsi della supervisione di altre banche, ma sotto la responsabilità ultima della BCE. Potranno partecipare all’SSM anche gli Stati membri non appartenenti all’Eurozona. Per evitare possibili conflitti di interesse, sono state introdotte chiare norme per garantire la separazione organizzativa e operativa delle funzioni della BCE rispettivamente nel campo della vigilanza e della politica monetaria. Si prevede che l’SSM diverrà pienamente operativo nel novembre 2014.

Nel marzo 2014 Parlamento e Consiglio hanno raggiunto un accordo politico sulla realizzazione del secondo pilastro dell’Unione bancaria, il Meccanismo di risoluzione unico (SRM). La principale finalità del Meccanismo è di assicurare nell’Unione bancaria una gestione efficiente degli eventuali fallimenti delle banche a un costo minimo per il contribuente e per l’economia reale. L’ambito di azione dell’SRM ricalca quello dell’SSM: detiene la responsabilità ultima per tutti i casi di «risoluzione» bancaria nell’Eurozona anche se in pratica vige una distribuzione dei compiti tra SRM e autorità nazionali; l’SRM sarà direttamente responsabile per i casi transfrontalieri e per quelli attinenti alle banche di una certa importanza.

Le norme che disciplinano l’Unione bancaria non solo dispongono che ogni risoluzione sia innanzitutto posta a carico della banca interessata e dei suoi azionisti – e in parte, se necessario, dei creditori dell’istituto – ma prevedono anche la disponibilità di un’altra fonte di finanziamento che potrà intervenire se né gli apporti degli azionisti né il contributo dei creditori si rivela sufficiente. Il Fondo di risoluzione unico (SRF) è stato introdotto per far fronte a situazioni di questo tipo, in forza di un Accordo intergovernativo (IGA) che contiene anche le disposizioni relative al trasferimento dei contributi e alla mutualizzazione dell’SRF. Il periodo previsto per la costituzione dell’SRF e la sua mutualizzazione è di 8 anni, con una mutualizzazione non lineare del 40% il primo anno e di un ulteriore 20% il secondo anno.

Nel marzo 2014 Parlamento e Consiglio hanno raggiunto un accordo politico su una direttiva relativa a un Sistema di garanzia dei depositi (DGS), che insieme all’SRF e al Meccanismo europeo di stabilità (ESM) forma il terzo pilastro dell’Unione bancaria. Il DGS prevede sostanzialmente una soglia di EUR 100 000 per la tutela dei depositanti. Depositi di importo superiore sono protetti qualora i loro saldi attivi risultino temporaneamente elevati a causa ad esempio di vendite immobiliari. Il termine di rimborso dei depositi in caso di fallimento bancario è stato ridotto ad appena 7 giorni — con un incremento notevole della rapidità di intervento rispetto al passato — mentre per le spese di sostentamento i depositanti saranno in grado di ottenere cifre sufficienti nel giro di 5 giorni. La direttiva riconosce la possibilità che il DGS possa partecipare a interventi finanziari volti ad evitare i fallimenti delle banche e a tutelare i depositanti in caso di fallimento.

La direttiva sul risanamento e la risoluzione delle banche (BRRD) disciplina le modalità con cui le banche in dissesto possono essere fatte fallire in modo ordinato senza richiedere il «salvataggio» da parte dei contribuenti. Essa prevede piani di risanamento e risoluzione — le cosiddette living wills («disposizioni testamentarie») — e dispone che le perdite siano poste innanzitutto a carico degli azionisti e non ripianate con i fondi dello Stato. Se occorrono apporti finanziari esterni gli Stati membri devono istituire uno strumento finanziario alimentato da contributi del settore bancario. Tali disposizioni si applicano a tutte le banche e società di investimento. In caso di necessità il DGS interverrebbe per i depositanti assicurati. Il Fondo di risoluzione (con le sue norme relative ai prelievi) dovrà raggiungere l’1% dei depositi assicurati nel giro di 8 anni, ma i fondi potranno essere utilizzati in uno scenario di risoluzione solo dopo che l’8% delle passività della banca siano state coperte con il bail-in..

Nell’aprile 2014 il Parlamento ha adottato il pacchetto CRD IV composto della Quarta direttiva (CRD) e dal Regolamento (CRR) sui requisiti patrimoniali. I due atti recepiscono nel diritto europeo requisiti prudenziali di capitale per gli istituti di credito e le società di investimento basati sui principi internazionalmente riconosciuti di Basilea III. Il pacchetto, entrato in vigore con il 1o gennaio 2014, assicura uniformità di condizioni nel mercato interno grazie all’adozione di un corpus unico di norme (Single Rule Book) per tutte le 8 200 banche dell’UE. La normativa rafforza gli standard patrimoniali e di liquidità degli istituti di credito e affronta la «prociclicità» delle regole di Basilea II unitamente ai requisiti di informativa. Sono state modificate anche le prassi relativi ai compensi (ad es. i bonus) e sono stati previsti nuovi incentivi per il credito all’economia reale, in particolare alle PMI. Nel corso della prossima legislatura (2014-2019) la Commissione presenterà nuovi atti legislativi per modificare talune disposizioni del pacchetto CRD IV e le misure di livello 2.

Però, prima di tutto sono chiamati a contribuire in primis gli azionisti della banca, poi gli obbligazionisti, e solo nel caso servano ancora soldi verranno prelevati soldi dai conti correnti, ma solo dai conti dai 100mila euro in su. Sotto questa soglia i conti correnti non vengono toccati: lo dicono anche nei commenti al post del cittadino a 5 Stelle, che, in nome dell’onestà, si è ben guardato dal rettificare. Adesso siete un po’ meno preoccupati, vero? Per smettere definitivamente di esserlo, forse conviene ricordare come funzionava prima: pagavano i cittadini. Tutti. Non solo quelli che avevano un conto corrente della banca. Era meglio prima?

Edit: nel frattempo irrompe nella storia persino il “prelievo forzoso”: