Economia

«L'Italia chieda una moratoria sul bail-in»

Alessandro D'Amato 30/12/2015

Zingales e Guiso chiedono di rimandare la normativa sui fallimenti bancari in cambio del divieto di vendere obbligazioni alla clientela retail. Cos’è il Bail In e come funziona la procedura che andrà in vigore dal primo gennaio 2016

Luigi Guiso e Luigi Zingales sul Sole 24 Ore di oggi avanzano una richiesta al governo: ottenere una moratoria sul Bail In, ovvero sulla procedura che impegnerà correntisti oltre i centomila euro, azionisti e obbligazionisti a pagare il conto in caso di fallimento di una banca. Guiso e Zingales partono dai recenti fatti legati al decreto Salvabanche e dall’acquisto da parte di clienti delle banche risolte di obbligazioni subordinate. Anche altri istituti di credito hanno collocato presso la clientela bond propri, ma dal primo gennaio a pagare non saranno solo gli obbligazionisti subordinati ma tutti i detentori di bond.

In Italia, le obbligazioni bancarie sono presenti nei portafogli delle famiglie con frequenza tripla di quella dei CCT, dei fondi comuni, e delle stesse obbligazioni corporate. Dopo i depositi sono lo strumento di risparmio più diffuso in Italia, al pari dei Bot. Non solo i futuri bail-in toccheranno molte più persone, andranno ad incidere su una quota molto più importante della raccolta bancaria. Ad esempio, per una banca come Intesa-SanPaolo, al 30 settembre scorso i subordinati rappresentavano solo il 3,8% della raccolta diretta, contro il 24,9% delle obbligazioni ordinarie. Intesa-SanPaolo non è un’eccezione: sono molte le banche per cui le obbligazioni ordinarie rappresentano più del 30% della raccolta, soprattutto tra le banche piccole.

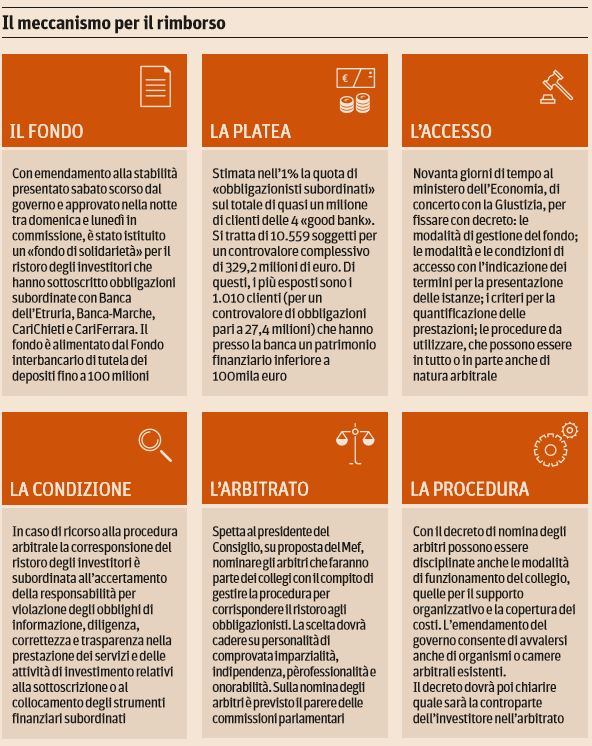

Come funziona il rimborso delle obbligazioni subordinate (Il Sole 24 Ore, 15 dicembre 2015)

«L’Italia chieda una moratoria sul bail-in»

Negli altri paesi le obbligazioni bancarie vengono collocate presso assicurazioni e fondo pensioni, mentre in Italia le obbligazioni bancarie emesse sul mercato finiscono spesso nei portafogli dei clienti. E quindi, è il ragionamento di Guiso e Zingales, il rischio che una crisi bancaria determini un’ondata di panico che si riverbera sugli istituti di credito è reale:

Questo quadro potrebbe notevolmente aggravarsi se nei mesi a venire dovesse rendersi necessario risolvere con le nuove regole anche solo la crisi di una banca. Sicuramente il governo e la Banca d’Italia faranno di tutto per evitare questa possibilità. Grazie alla forza della loro pressione morale, riusciranno a convincere altre banche a salvare gli istituti a rischio. Ma queste iniziative avrebbero l’effetto collaterale di utilizzare i bilanci delle banche buone per salvare quelle cattive, invece che fare prestiti all’economia. Non è certo quello di cui l’Italia ha bisogno oggi. È necessario che il governo faccia presente a Bruxelles la diversità della situazione italiana. L’anomalia va sanata, ma non può esserlo nel giro di un mese e non può essere sanata a costo di paralizzare l’economia italiana. Occorrerebbe una norma transitoria che in cambio dell’obbligo di non collocare le obbligazioni di una banca presso la clientela della banca stessa esentasse l’Italia dal bail-in per un periodo temporaneo (12-18 mesi).

In cambio, secondo i due economisti, si potrebbe valutare la possibilità di un obbligo a non collocare obbligazioni presso la clientela retail da parte delle banche:

Il governo dovrebbe negoziare questa transizione con le autorità di Bruxelles, oggi ancora più insistentemente di quanto fatto senza successo durante il disegno delle regole del bail-in. Non si tratta di ribellarsi alle regole europee ma di pretenderne una realistica implementazione, che tenga conto delle diversità italiane. Il portafoglio delle famiglie italiane non può essere riallocato in due mesi senza creare una grande tensione sui mercati. I nostri rappresentanti a Bruxelles non hanno fatto presente questo problema con la dovuta forza, né è stato capito dai politici che hanno acriticamente votato a favore del bail-in sia al Parlamento europeo sia in quello italiano. È sicuramente nell’interesse dell’Italia, ma è anche nell’interesse dell’Europa, contenere non solo il rischio che possa nascere un altro focolaio di crisi bancaria, ma anche una contrazione del credito in Italia. Una sospensione temporanea metterebbe al riparo i risparmiatori dal rischio immediato di subire il costo del bail-in e darebbe loro un po’ di tempo per rivedere gli investimenti. Nel frattempo il governo avrebbe anche il tempo per rivedere le regole per la protezione dei risparmiatori, per assicurarsi che quanto accaduto non possa accadere più, anche dopo la fine della sospensione temporanea. In un prossimo articolo ci occuperemo di come questo possa essere fatto.

Come funziona il Bail In

In sostanza, quindi, prima lo Stato di fronte a un rischio di crollo di una banca aveva in sostanza soltanto due opzioni sul tavolo:

1) lasciarla fallire, rischiando un terremoto nel sistema creditizio

2) salvarla con soldi pubblici, come è successo al Monte dei Paschi di Siena in Italia

La nuova legge esclude la possibilità di salvare la banca con i soldi dei cittadini, e lascia il rischio in mano a chi possiede le quote delle banche (ovvero chi ne ha comprato le azioni, e in massima parte – come è ovvio – a chi ne ha di più), a chi ne possiede le obbligazioni e, in ultima analisi, ai correntisti con conti al di sopra dei 100mila euro, quota comunque garantita in rimborso dalla Banca Centrale Europea a tutti.

Il tweet di Bankitalia del 26 maggio scorso sul Bail In

Ricapitolando, quindi: non è vero che si tratta di un prelievo forzoso (perché tecnicamente si parla di mancata rimborsabilità dei conti correnti oltre la cifra di centomila euro), non è vero che si rischia di andare a un limite di 30mila euro (è vero che la Germania ha apposto un limite simile, ma il fatto che sia stata approvata ieri la legge con il limite di centomila dimostra il contrario di quello che vuole farvi credere chi usa questa legge per fare propaganda e raccattare qualche voto), non è vero che con questa legge gli sporki bankieri kattivi la faranno franca, per il semplice fatto che i “bankieri” sono gli azionisti delle banche, e la legge prevede che paghino in primo luogo loro. Intanto la Commissione europea ha esteso a fine gennaio il termine per la consultazione pubblica per verificare l’impatto cumulato delle nuove norme di regolazione dei mercati finanziari in vigore, sugli oneri non necessari a carico delle istituzioni finanziarie, banche comprese, che incidono negativamente sugli investimenti e la crescita di lungo termine. Originariamente la presentazione di contributi, da parte di banche, soggetti di mercato, associazioni dei consumatori e singoli interessati, era prevista concludersi all’inizio di gennaio. La decisione di concedere piu’ tempo, assunta alcuni giorni fa, precede il caso italiano delle quattro banche ora sotto risoluzione, ma a Bruxelles si ritiene altamente probabile che dalla consultazione emerga il tema della tutela dei risparmiatori relativamente ai rischi delle obbligazioni subordinate per i clienti non professionali.