TIM: la rete unica web e la defenestrazione di Genish

di neXtQuotidiano

Pubblicato il 2018-11-14

Nell’addio dell’a.d. è stato decisivo il suo no al progetto di Elliott e del governo. Che ora può prendere la via della definitiva consacrazione

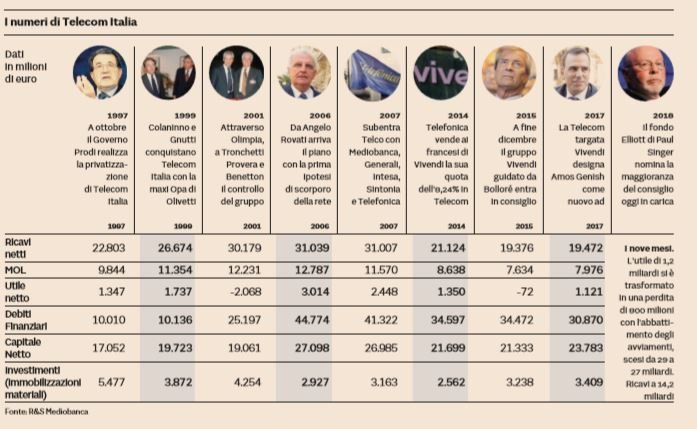

Piano Rovati is back. L’addio di Amos Genish alla poltrona di amministratore delegato di TIM è dirttamente legato alla trattativa tra governo e azienda sulla rete unica web. E proprio l’atteggiamento freddo di Genish sulla vendita (l’a.d. aveva dato l’ok a un’operazione solo se TIM avesse mantenuto il controllo dell’infrastruttura) ha portato alla sua defenestrazione. Cassa Depositi e Prestiti, entrata in Tim con lo scorso esecutivo, ora ha una quota vicina al 5% ed è ormai l’ago della bilancia in consiglio di amministrazione. Non a caso è stata determinante nella vittoria del fondo Elliott lo scorso 4 maggio, quando è stata ribaltata la governance. La Cassa non ha intenzione di vendere e anzi considera l’investimento strategico e di lungo periodo. Non sarebbe escluso peraltro che la quota diventi maggiore in futuro. Quanto meno è quello che auspicano nel governo, così da poter avere un maggior peso all’interno dell’azienda.

Elliott invece si è mosso perché punta allo spezzatino di Telecom Italia. Il Sole 24 Ore scrive oggi che fonti vicine al dossier stimano che dalla divisione di Tim in due società, una per i servizi e l’altra per la rete, si possa sprigionare un valore ben superiore a quello che oggi la Borsa assegna all’intero gruppo, con la capitalizzazione complessiva che supera di poco i 10 miliardi e la sola capitalizzazione delle azioni ordinarie che è inferiore agli 8 miliardi.

Togliendo tutto il resto – Inwit, Tim Brasil, rete – la ServiceCo, l’ipotetica società dei servizi, produce oggi 4,2 miliardi di Ebitda. Applicando un multiplo di 5 volte, si ottiene un enterprise value (valore d’impresa, fatto della somma di capitalizzazione di Borsa più indebitamento netto) di 21 miliardi. Supponendo che dei 25 miliardi di indebitamento netto attuale, 12 vadano a gravare sulla società dei servizi, si otterrebbe un valore dell’equity, cioè della capitalizzazione di Borsa, dell’ordine di 9 miliardi.

Col modello Rab, invece, la società della rete potrebbe avere un enterprise value compreso nel range di 16-25 miliardi che, nell’ipotesi teorica che si faccia carico di tutti i 13 miliardi di indebitamento netto residuo esprimerebbe una capitalizzazione compresa tra 3 e 12 miliardi. La somma delle sole due componenti citate sarebbe quindi superiore all’attuale capitalizzazione.

Il progetto ora è chiaro: il governo avrà la sua rete unica web e Elliott guadagnerà dalla rivendita delle azioni e dai dividendi dopo lo spezzatino. Ora bisogna vedere se i tanti ostacoli tecnici, finanziari e giuridici al progetto verranno superati.