Il grande colpo delle banche venete

di Alessandro D'Amato

Pubblicato il 2017-06-26

il governo ha impegnato 17 miliardi per Banca Popolare di Vicenza e Veneto Banca scegliendo di spenderne da subito 5,2 per l’accordo con Banca Intesa che riesce così a cancellare la concorrenza bancaria in Veneto e a farsi pagare per acquistare gli attivi dei due istituti mollando il passivo ai contribuenti italiani. E il bello è che non c’erano alternative. O meglio, c’erano. Ma qualcuno dormiva

«Non c’erano alternative», secondo il ministro Pier Carlo Padoan. O meglio, c’erano ma erano impraticabili o impopolari. Per questo ieri il governo ha impegnato diciassette miliardi di euro per il salvataggio di Banca Popolare di Vicenza e Veneto Banca scegliendo di spenderne da subito 5,2 per l’accordo con Banca Intesa che riesce così a cancellare la concorrenza bancaria in Veneto e a farsi pagare per acquistare gli attivi dei due istituti mollando il passivo ai contribuenti italiani.

Il grande colpo delle banche venete

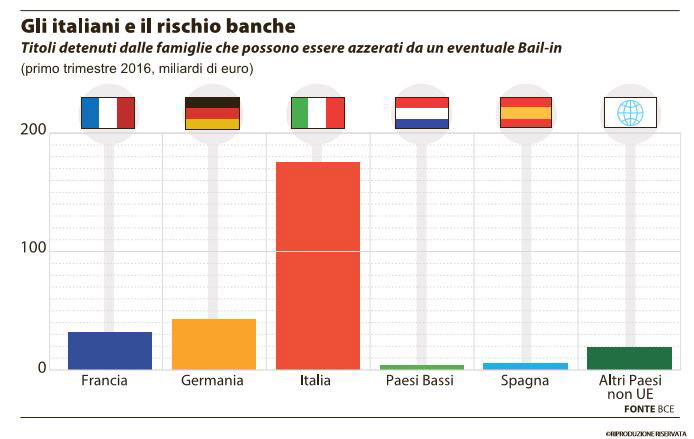

Il bello è che Padoan ha ragione quando sostiene che non c’erano alternative. Perché l’unica davvero praticabile era il bail in, che avrebbe però rappresentato ben più di un campanello d’allarme per i titoli detenuti dalle famiglie che possono essere azzerati da un eventuale bail in, rispetto al quale gli italiani, al contrario di altri paesi europei, stanno messi così:

Spiega oggi Gianluca Paolucci sulla Stampa:

La liquidazione e separazione delle attività di Veneto e Vicenza in good e bad bank secondo la procedura fallimentare italiana costa allo Stato poco meno di cinque miliardi ma ne impegna sin d’ora altri dodici. Il governo aveva di fronte a sé due alternative: una percorsa senza successo, l’altra evitata come la peste. La prima era la “ricapitalizzazione precauzionale” che avrebbe salvato l’integrità dei due istituti e saltata per l’indisponibilità del sistema bancario di sostenerne una parte dei costi; l’altra la “risoluzione” che avrebbe imposto l’azzeramento di azionisti, obbligazionisti e probabilmente dei conti correnti oltre i centomila euro.

Il governo ha valutato questa soluzione impraticabile e pericolosa. L’argomento non era peregrino, visto che in Italia – e solo in Italia – la percentuale di bond in mano alle famiglie è quattro volte quello della Germania: il timore era quello di un contagio sistemico a tutte le banche. L’operazione varata ieri fa invece salvi tutti i conti correnti, le obbligazioni “senior” e le sole subordinate in mano alle famiglie: verranno rimborsate all’80 per cento dallo Stato, al 20 per cento da Intesa. Vengono invece azzerati azionisti e obbligazioni subordinate in mano a investitori istituzionali.

Il conto presentato da Intesa

Il problema è che il conto presentato da Intesa resta in ogni caso imbarazzante. Lo Stato verserà a Ca’ de Sass 4,875 miliardi per lasciare invariati i suoi parametri patrimoniali. Altri dodici miliardi di garanzie pubbliche servono ancora a Intesa, che si è coperta con 6,35 miliardi per garantire i crediti a rischio mentre altri 4 miliardi potranno essere necessari per quelli oggi in bonis ma domani chissà. Infine ci sono le garanzie sui rischi legali, valutate tra 1,5 e 2 miliardi.

I due istituti verranno messi in liquidazione coatta amministrativa e saranno nominati i commissari straordinari. Non avendo attivato la procedura con le regole europee, non perderanno un euro sia i correntisti con depositi sopra i 100mila euro sia gli obbligazionisti senior. I primi, di fatto, diventano correntisti di Intesa Sanpaolo, mentre i secondi verranno rimborsati per il 100 per cento alla scadenza. Anche i risparmiatori che hanno sottoscritto obbligazioni subordinate (junior) verranno rimborsate del loro valore dal Fondo interbancario di tutela dei depositanti e da un contributo di Banca Intesa. Nessuna conseguenza anche per chi ha sottoscritto un mutuo o un prestito: d’ora in poi la loro controparte diventerà Intesa. Così come non ci sono conseguenze per chi ha sottoscritto un fondo di investimento o titoli di stato attraverso Popolare Vicenza o Veneto Banca: non ci sarebbero stati comunque, perché la proprietà è del risparmiatore. A perdere il loro investimento sono ovviamente gli azionisti, per Veneto Banca sono 88mila e quelli di Popolare Vicenza 111mila, anche coloro che sono stati “indotti” ad acquistare azioni delle due banche magari in connessione con la sottoscrizione di un mutuo o di un prestito.

Il costo a carico del contribuente potrebbe triplicare

In arrivo poi ci sono quattromila esuberi e seicento sportelli da tagliare. Ma per quelli c’è pronto un prepensionamento che potrebbe riguardare anche i dipendenti di Intesa. Un paracadute che i sindacati bancari hanno accolto esultando, ricordando che invece l’Europa cattiva avrebbe fatto molto più male. Intanto Repubblica ci spiega che il costo a carico del contribuente potrebbe anche triplicare:

Nel testo si scrive che «gli aiuti di Stato ammontano a 4,785 miliardi in termini di anticipo di cassa e 400 milioni di garanzie», per un totale di 5,2 miliardi. A cui si aggiungono «impegni per un importo massimo per 12 miliardi». Ma come sono suddivise queste voci? I primi 3,5 miliardi sono di «supporto finanziario a Banca Intesa per evitare che l’acquisizione di crediti ne peggiori i ratio patrimoniali». Poi ci sono 1,285 miliardi alle banche in liquidazione «per la gestione del personale».

Si aggiunge una «garanzia» fino a 6,35 miliardi per crediti che potrebbero essere «retrocessi a seguito a nuove verifiche. Un’altra garanzia riguarda crediti al momento non a rischio ma che potrebbero diventarlo (e Intesa ha la facoltà di «ritrasferili alle banche in liquidazione» da qui a tre anni). Infine, c’è una terza garanzia sui «rischi legali che sono in capo alle due banche in liquidazione», il cui computo totale è ancora da accertare ma che si aggira tra 1,5 e 2 miliardi.

Francesco Manacorda su Repubblica invece ci ricorda che mentre l’unica alternativa era il bail in sanguinoso la responsabilità della situazione odierna rimane in capo proprio a quella politica che oggi dice che non c’erano alternative:

Quando nella primavera 2016 la Popolare di Vicenza si preparava all’aumento di capitale, assistita dall’Unicredit, e l’operazione andò a monte, fu il governo a lanciare l’operazione Atlante: oltre quattro miliardi raccolti con una pesante “moral suasion” tra banche, fondazioni e compagnie assicurative. Soldi che dovevano servire a rilevare i crediti deteriorati delle banche e che invece servirono in gran parte per un’iniezione di capitale comunque insufficiente per le banche venete. Sarebbe servito ben altro, magari anche con soldi pubblici — meno di ora — e a costo di sfidare Bruxelles.

Ma il referendum costituzionale si avvicinava, un esborso di Stato non sarebbe stato il miglior viatico per le speranze di vittoria, il messaggio era che si viveva nel migliore dei mondi (anche bancario) possibili. Poi Renzi è caduto, Atlante è inciampato rovinosamente sotto un peso impossibile anche per il mitologico gigante e a Padoan e Gentiloni non resta che raccogliere i cocci delle banche rincollandoli con il mastice universale della spesa pubblica. Un rattoppo che forse non reggerà alla prova delle prossime elezioni

Già.

Leggi sull’argomento: La verità nuda sul salvataggio delle banche venete