Cosa succede se uno Stato fa default

di Alessandro D'Amato

Pubblicato il 2015-01-24

Si parla di «default» di uno Stato quando un Paese non può rimborsare integralmente il suo debito pubblico. Cosa succede in questo caso?

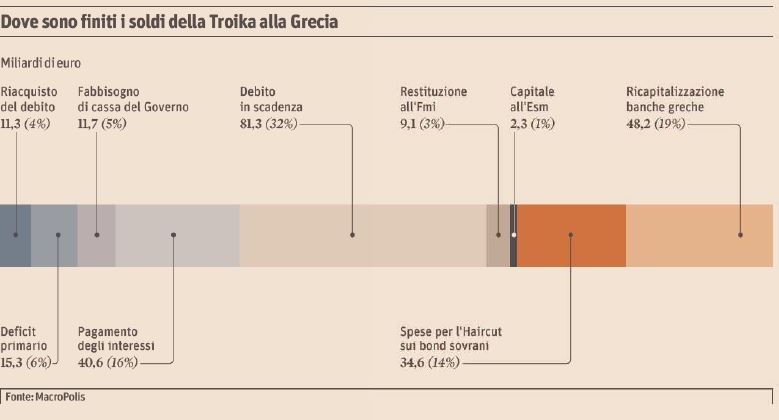

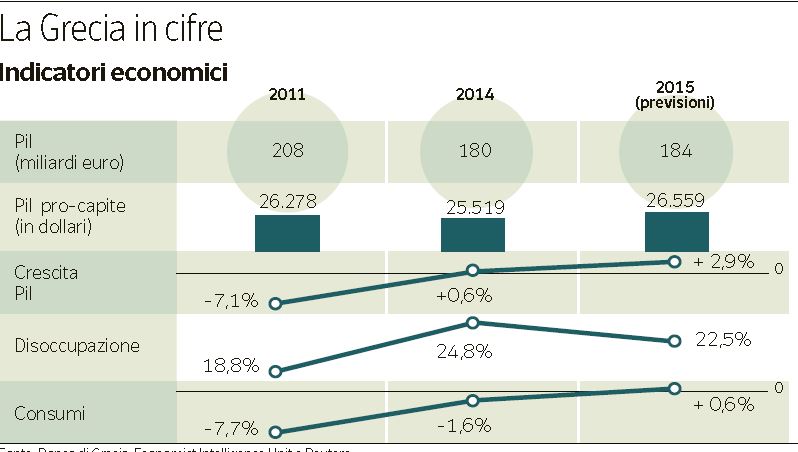

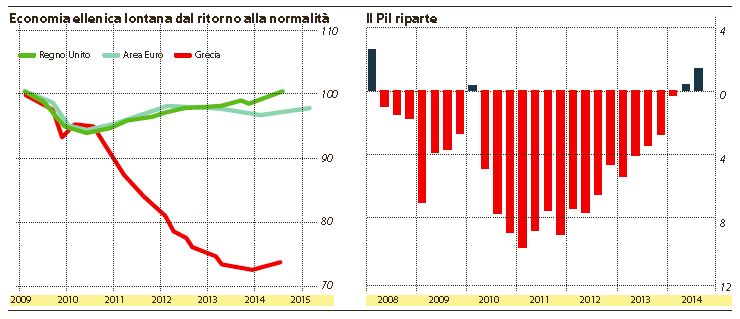

L’argomento torna d’attualità visto che tra poco si vota in Grecia: cosa succede se uno Stato fa default, cosa succede se uno Stato fallisce? Si parla di «default» di uno Stato quando un Paese non può rimborsare integralmente il suo debito pubblico. In caso di insolvenza il Paese può dichiarare,come ha fattola Grecia, di voler pagare solo in parte i debiti (haircut),tagliando gli interessi o allungando le scadenze.

COSA SUCCEDE SE UNO STATO FA DEFAULT

Giuliana Ferraino sul Corriere della Sera di oggi fa una piccola storia del funzionamento del default. Nell’articolo si spiega:

In passato lo Stato non falliva, perché continuava a stampare moneta, ma così facendo produceva iper inflazione (l’esempio più drammatico è la Repubblica di Weimar). Oggi uno Stato, che si trova in condizioni tali da non poter restituire completamente il suo debito pubblico ai creditori, diventa insolvente e si parla perciò di insolvenza o default sovrano. Il default può essere accompagnato da una dichiarazione formale di un governo di pagare solo parzialmente i suoi debiti (detta haircut), tagliando gli interessi o allungando le scadenze, come è successo di recente con la ristrutturazione del debito greco. O quando cessano di fatto i pagamenti: è il caso dell’Argentina del 2001.

Una differenziazione che va fatta è quella tra classi di creditori:

Il fallimento non colpisce tutti i creditori allo stesso modo, ma a seconda del grado di seniority degli investitori. Nel caso greco, ad esempio, l’haircut ha risparmiato la Bce, ma non istituzioni private e hedge fund. Poi c’è il problema dei Cds, o Credit Default Swaps, derivati che costituiscono una sorta di assicurazione per proteggersi dal fallimento dell’emittente. Nel caso di dichiarazione volontaria di default, non scatta il rimborso dei Cds, ma l’ultima parola spetta alla Isda, l’associazione che riunisce le società che emettono derivati, come le grandi banche.

BANCAROTTA, DEFAULT ED EURO

Maurizio Ricci, in un articolo pubblicato su Repubblica qualche tempo fa, spiegò i tipi di bancarotta possibili per gli Stati: l’orderly default è «un concordato fallimentare. I creditori accettano un taglio al valore nominale dei titoli italiani e un tetto al relativo tasso di interesse. L’Italia alleggerirebbe il suo debito pubblico (ad esempio del 30 per cento), portandolo a livelli più vicini a quelli di paesi più virtuosi. Collocare nuove emissioni presso investitori già scottati, tuttavia, comporterebbe tassi di interesse relativamente alti. Per i risparmiatori, infatti (il 12 per cento dei titoli è in mano alle famiglie, un altro terzo lo detengono i fondi) il taglio sarebbe una pesante tosatura». Poi c’è il disorderly default, ovvero: «il caso Argentina: il default selvaggio. L’Italia annuncia che non pagherà più i suoi debiti, togliendo dal tavolo quasi 2 mila miliardi di euro. Almeno per qualche anno, nessun investitore estero ci presterebbe più soldi. Tecnicamente, non è un problema gravissimo: lo Stato continuerebbe a funzionare. Al netto degli interessi, infatti, il nostro bilancio è quasi in pareggio. Ma gli effetti economici sarebbero devastanti. Il rischio di fuga dei capitali – già presente nello scenario “dolce” – diventerebbe immediato. Oltre allo Stato, anche le aziende italiane si vedrebbero chiudere l’accesso ai mercati. Ma, soprattutto, l’impatto sulle banche e sul sistema finanziario mondiale sarebbe enorme e il “credit crunch” una certezza».