Un arbitrato in Consob per le quattro banche?

di neXtQuotidiano

Pubblicato il 2015-12-11

L’Unione Europea spinge per la soluzione giudiziale e critica la proposta dell’intervento umanitario ventilata nei giorni scorsi dal ministro Padoan. Ma Vegas aveva detto che…

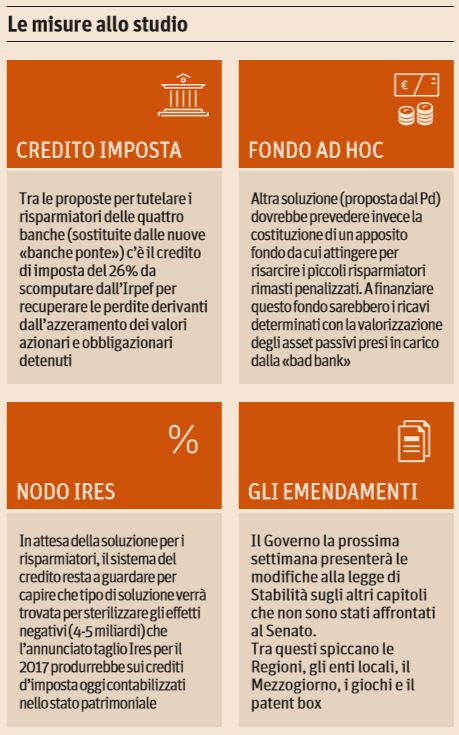

Non c’è alcun intervento umanitario da fare. Ma la strada giusta è l’arbitrato davanti alla Consob. L’Unione Europea smentisce il governo Renzi e “suggerisce” un metodo di risoluzione della controversia sulle obbligazioni subordinate. Mentre il governo sta studiando i dettagli dell’intervento annunciato per chi ha perso soldi con le quattro banche risolte, l’UE fornisce un fragoroso no all’ipotesi di istituire un fondo di solidarietà con fondi garantiti dallo Stato e dal settore bancario per fronteggiare quella che è stata chiamata dal ministro dell’economia Pier Carlo Padoan una “crisi umanitaria”. Le stesse fonti hanno spiegato che per poter essere accettate dall’Antitrust, le misure del genere non deve esserci alcun collegamento tra l’intervento del Fondo di solidarietà per i risparmiatori penalizzati che si trovano in uno stato di indigenza e la vicenda delle quattro banche. L’ipotesi dell’arbitrato era stata ventilata stamattina dal Sole 24 Ore, che aveva parlato di un emendamento che il Partito Democratico avrebbe presentato in serata prima dell’intervento di Padoan che cambiava le carte in tavole rispetto alla precedente soluzione ipotizzata dal governo.

L’UE smentisce il governo sulle banche

Quella di un arbitrato gestito dalla Consob per valutare caso per caso quali perdite hanno subito i risparmiatori clienti delle 4 banche per risarcirli attraverso un fondo di solidarietà è un’idea molto buona, secondo quanto riferiscono fonti Ue. La proposta, che secondo alcune indiscrezioni circolate dovrebbe essere presentata oggi dal ministro dell’Economia Pier Carlo Padoan, è valutata positivamente, anche se ancora non ufficialmente, negli uffici della Commissione, che si riservano di analizzarne i contenuti nel dettaglio. In ogni caso somiglia molto a quella che venne portata avanti con Bankia in Spagna, e all’epoca i rimborsi furono tutt’altro che integrali. Viene quindi considerato accettabile il principio di trovare il modo di risarcire quanti hanno subito perdite se i loro redditi sono particolarmente bassi. Secondo quanto si apprende, Bruxelles non considera invece come accettabile l’ipotesi di un intervento in termini di “aiuti umanitari”. Infine, un’altra strada che Bruxelles considera percorribile e’ quella di concedere un prestito alle “bad bank” da utilizzare per risarcire i risparmiatori più deboli, a condizione che le stesse istituzioni provvedano poi a restituire il debito allo Stato una volta ricreata liquidità con la cessione dei propri asset. Non ci sono dichiarazioni ufficiali, dirette da parte della Commissione Ue, ma, stando a fonti europee, l’attribuzione alla Consob del ruolo di arbitro nella decisione caso per caso sui danni subiti dagli obbligazionisti junior delle quattro banche ora sotto risoluzione, è un’idea ottima. Stando alle stesse fonti, la Commissione ritiene che lo Stato possa assicurare alle ‘bad bank’ costituitesi un prefinanziamento per fronteggiare i rimborsi pattuiti in seguito all’arbitrato Consob. Tali fondi, però, dovranno essere restituiti una volta che si conclude la vendita degli asset trasferiti alle stesse ‘bad bank’.

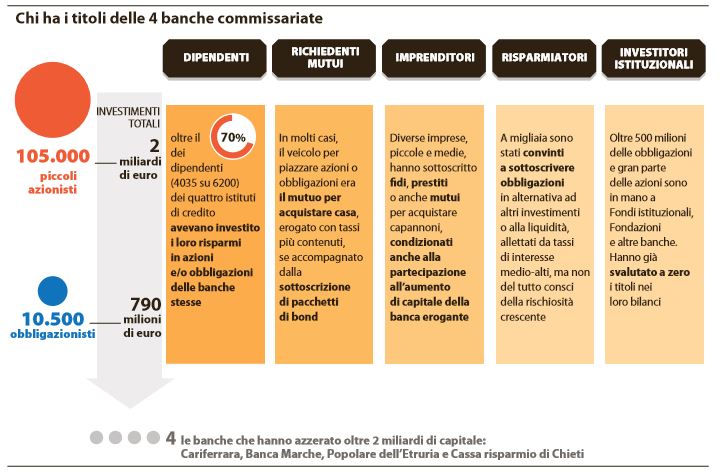

La soluzione dell’arbitrato

Un arbitrato davanti alla Consob permetterebbe di dimostrare, se possibile, che chi ha investito nelle obbligazioni subordinate (e nelle azioni) è stato truffato. In questo modo i rimborsi sarebbero totali, mentre il governo nei giorni scorsi aveva promosso l’idea di costituire un fondo da 100 milioni per ristorare perdite che arrivavano a 700. Ma c’è anche da ricordare che Vegas da un convegno a Milano nei giorni scorsi aveva preso le difese dei suoi vigilati a proposito del caso del caso Banca delle Marche, Popolare Etruria, CariFerrara e CariChieti che ha visto numerosi obbligazionisti ignari della rischiosità dei prodotti comprati perdere in un colpo solo tutti i loro risparmi. “Stiamo facendo accertamenti, ma non abbiamo avuto segnalazioni particolari“, ha detto evidentemente ignorando i casi di cronaca venuti a galla nelle ultime settimane visto che sostiene che i risparmiatori che hanno investito in bond subordinati delle banche salvate dal governo “erano informati”. “In tutti i casi di emissioni subordinate abbiamo fatto mettere da dieci anni l’avviso che c’era questo profilo di rischio”, ha in particolare dichiarato Vegas, mostrando come esempio una nota informativa di Banca Etruria in cui si legge che l’investimento nelle obbligazioni subordinate “comporta per gli investitori il rischio che, in caso di liquidazione o di sottoposizione a procedure concorsuali dell’emittente, la massa fallimentare riesca a soddisfare soltanto i debiti che debbono essere soddisfatti con precedenza rispetto alle obbligazioni subordinate e che pertanto lo stesso possa conseguire a scadenza perdite in conto capitale di entità più elevata rispetto ai titoli di debito non subordinati”.

Quali sono le banche a rischio

Col recente salvataggio delle 4 banche, il numero di istituti a rischio si riduce notevolmente. Sulla base dei dati aggiornati a inizio dicembre dalla Banca d’Italia risultano sotto procedure di amministrazione straordinaria 9 banche di piccole dimensioni. Si tratta dell’Istituto per il Credito Sportivo (Rm), la Bcc Irpina (Av), la Cassa di Risparmio di Loreto (An), la Banca Padovana di Credito Cooperativo (Pd), la Cassa Rurale di Folgaria (Tn), la Banca Popolare delle Province Calabre (Cz), La Banca di Cascina Credito Cooperativo (Pi), la Bcc Banca Brutia (Cs) e la Bcc di Terra D’Otranto (Le). In particolare, ricorda l’istituto centrale di Via Nazionale nel 2014 sono state avviate procedure di amministrazione nei confronti di 12 banche mentre per altre 2 banche di credito cooperativo è stata avviata la procedura di liquidazione.