Le banche più sicure in Italia

di neXtQuotidiano

Pubblicato il 2015-12-14

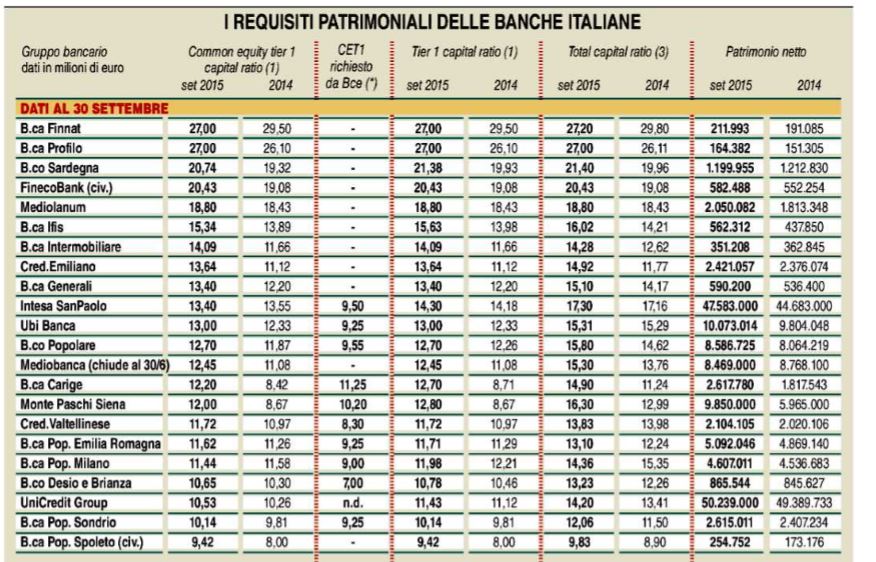

Dopo il decreto Salvabanche e i guai di Banca Etruria, Banca Marche, CariChieti e CariFerrara si moltiplicano i dubbi sulle tenuta del sistema del credito. Quali sono le banche più solide in Italia? Cos’è il Cet Tier I e cosa dimostra a proposito degli istituti di credito del Belpaese?

Quali sono le banche più sicure in Italia? Dopo il decreto Salvabanche e i guai di Banca Etruria, Banca Marche, CariChieti e CariFerrara si moltiplicano i dubbi sulle tenuta del sistema del credito. Qualche tempo fa Libero aveva pubblicato un articolo in cui, riprendendo una tabella pubblicata da Milano Finanza, analizzava quali fossero le banche più sicure e che non rischiavano di fallire. L’articolo di MF offriva un quadro sulla dotazione di patrimonio dei principali istituti nazionali, dopo l’approvazione del Bail In e della direttiva europea Brrd sulla risoluzione delle crisi bancarie.

Le banche più sicure in Italia

La tabella utilizzava gli indici di solidità patrimoniale come il Cet I ratio, cioè il capitale versato facente capo alle azioni ordinari, rapportato agli asset ponderati per il rischio. Infatti non tutte le attività che si trovano nel bilancio di una banca sono computate nella stessa misura come asset ponderati: un titolo di un paese dell’OCSE o un credito nei confronti dello Stato non possono non essere valutati diversamente rispetto al credito nei confronti di un’azienda in difficoltà, come spiegava l’articolo su MF.

La tabella in pagina, frutto di un’elaborazione di MF-Milano Finanza, riporta per le principali banche italiane, quotate e non, i dati relativi al Cet I ratio come risulta al 30 settembre 2015 (o al 30 giugno 2015 per gli istituti che non hanno rilasciato la terza trimestrale), e il confronto con il ratio alla stessa data del 2014. I dati sono confrontati con i livelli raccomandati dalla Bce, per le banche il cui attivo di bilancio supera 30 miliardi di euro, a seguito del cosiddetto Srep (acronimo di Stability Review and Evaluaton Process), che è la replica dell’esame approfondito cui furono già sottoposte le banche nell’ottobre dello scorso anno. Dalla tabella emerge che, a livello generale, chi a vario titolo ha investito nelle banche italiane non dovrebbe correre troppi rischi, perché nella quasi totalità dei casi il Cet ratio è notevolmente superiore a quello suggerito dalla Bee (nei casi in cui questo è disponibile), per non parlare del limite minimo fissato dal Comitato di Basilea, cioè il 7%.

Le banche più solide risultano in pratica le private bank. Questo è abbastanza intuitivo perché questi istituti non erogano prestiti, se non in ridottissima misura, bensì forniscono servizi di gestione di portafogli, in cambio dei quali percepiscono delle commissioni. Ai fini del controllo dei rischi è una situazione ideale. Meno intuitivo, anzi quasi sorprendente, è il caso di Banca Ifis, l’istituto guidato da Giovanni Bossi dapprima specializzato nell’acquisto pro-soluto di crediti commerciali (factoring), ma che da qualche tempo sta puntando molte carte sul business dei crediti in sofferenza. Si tratta quindi di una banca che del rischio di credito fa la sua ragion d’essere. Senonché, i crediti vengono acquistati a sconti fortissimi. Per quanto riguarda invece la banche più tradizionali, ai vertici della solidità troviamo il Credito Emiliano e Intesa Sanpaolo, rispettivamente con Cet ratio del 13,7 e del 13,4%. Valori elevati in assoluto ma ancora più significativi se si pensa che, almeno per la Ca’ de Sass, il livello raccomandato dalla Bce dopo la radiografia è del 9,6%. Bene anche molte delle maggiori banche popolari, prime fra tutte il Credito Valtellinese, la Bper, la Bipiemme e la Sondrio, anch’esse con livelli del Cet l ratio ben superiori a quanto richiesta dai tecnocrati di Eurotower guidati da Daniele Nouy.

Questa la tabella di Milano Finanza ripresa da Libero:

I REQUISITI PATRIMONIALI DELLE BANCHE ITALIANE (1) rapporto percentuale tra il capitale primario di classe 1 e le attività di rischio ponderate (“) solo per gli istituti soggetti alla Vigilanza europea (2) rapporto percentuale tra il capitale di classe 1 e le attività di rischio ponderate (3) rapporto percentuale tra i tondi prorpi (già patrimonio di vigilanza) e le attività di rischio ponderate ( ) requisiti patrimoniali al 30/9/2015 (C) esclusa la riserva di conservazione del captale

Quanto sono solide le banche italiane

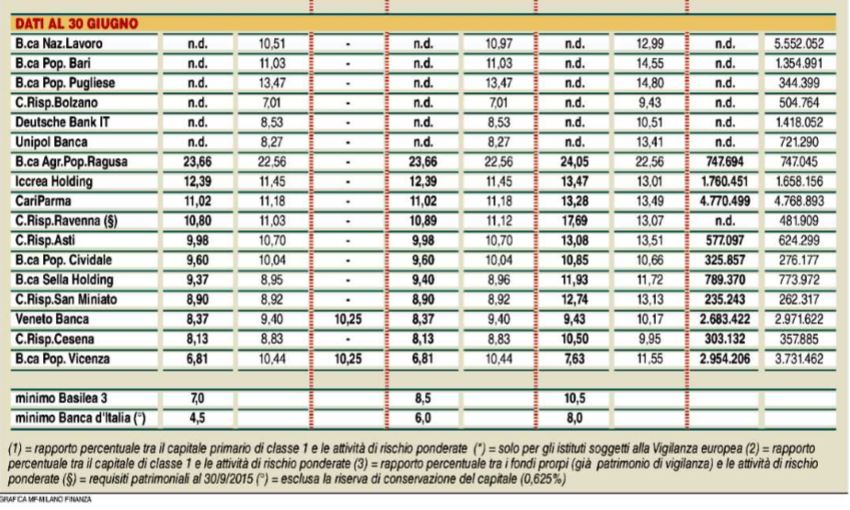

Anche Il Fatto Quotidiano aveva riepilogato qualche tempo fa in una tabella pubblicata a corredo di un pezzo a firma di Salvatore Graziano il check up delle banche:

Non tutti i risparmiatori magari avranno il tempo e le competenze di leggere il bilancio della propria banca ma qualche precauzione possono prenderla per monitorare periodicamente lo stato del proprio istituto. Un indicatore che è diventato molto importante per misurare la solidità degli istituti bancari è il Common equity tier 1 in sigla Cet1. Qui potete vedere nella tabella quelli che abbiamo rilevato dalle ultime trimestrali di alcune delle banche italiane più conosciute. Con questo indicatore si rapporta il patrimonio netto della banca ai rischi assunti.

I parametri europei prevedono al minimo un Cet1 Ratio dell’8 per cento che equivale a dire che una banca può effettuare investimenti (finanziamenti, prestiti, mutui, investimenti su titoli e così via) ponderati per il rischio superiori a 12,5 volte il capitale proprio. Più questo indicatore è elevato, maggiore dovrebbe essere la solidità dell’istituto ovvero la capacità di affrontare eventuali scenari negativi avendo un maggiore “cuscinetto”di garanzia.Balza subito all’occhio come alcune banche piùspecializzate e più giovani (come Mediolanum o Fineco o Banca Ifis) presentano degli indicatori migliori rispetto alle banche più commerciali o alle banche popolari, poiché hanno spesso un basso livello di sofferenze rispetto ad altre banche più esposte sul fronte degli impieghi.