Le tre buone decisioni del governo sulle banche (secondo Giavazzi)

di neXtQuotidiano

Pubblicato il 2015-12-27

Il Corriere della Sera elogia il governo per il decreto Salvabanche. Vediamo che c’è di nuovo

Francesco Giavazzi stamattina sul Corriere torna sulla vicenda delle quattro banche risolte per dire che non ci conviene attaccare le istituzioni UE:

Sulle banche il governo Renzi ha preso tre buone decisioni. La più importante, a febbraio, fu l’obbligo imposto alle Popolari di trasformarsi in normali società per azioni. Tutto quanto è accaduto quest’anno deriva da quella decisione che ha spazzato via il connubio fra credito locale e consenso politico locale. Senza quel decreto le Popolari avrebbero continuato ad essere degli zombi che prestavano denaro solo a chi, come accadeva a Vicenza e alla Banca dell’Etruria, si impegnava ad acquistare titoli emessi dalla banca stessa. La seconda buona decisione è il decreto del 22 novembre. In quel decreto il governo ha deciso di valutare i crediti inesigibili delle quattro banche chiuse a poco meno del 18% del loro valore nominale, cioè al prezzo al quale essi oggi possono essere venduti sul mercato. Valutarli di più significava cedere all’illusione che col tempo il loro valore sarebbe risalito.

Il Giappone visse in quell’illusione per un decennio e per un decennio le sue banche non finanziarono investimenti. La terza buona decisione, infine, è stata di non violare le regole europee sugli aiuti di Stato e quindi non usare il Fondo di garanzia sui depositi per salvare azionisti e obbligazionisti delle quattro banche chiuse, rimandando i casi di truffa evidente ad un intervento pubblico separato. Come si è visto con il caso della banca pugliese Tercas — che è ora obbligata a restituire i fondi ricevuti al momento del salvataggio — l’eventualità che un intervento sia giudicato un aiuto di Stato rende la banca molto difficile da vendere perché pochi acquirenti se ne assumerebbero il rischio. Decisioni che vanno nella giusta direzione, quindi. Perché non far leva su di esse anziché usarle per aprire una nuova offensiva europea?

L’elogio del Salvabanche sul Corriere

La parte più interessante dell’articolo è quello sui Non Performing Loans e sulla loro valutazione: Giavazzi sostiene che la valutazione così bassa sia corretta e sia stata una giusta decisione del governo. A parte che si scrisse che quella valutazione è stata imposta dalla UE, forse sarebbe anche giusto ricordare che la valutazione apre ad ampi interrogativi riguardo i bilanci delle banche cosiddette sane. Ricorda oggi Giorgio Meletti sul Fatto:

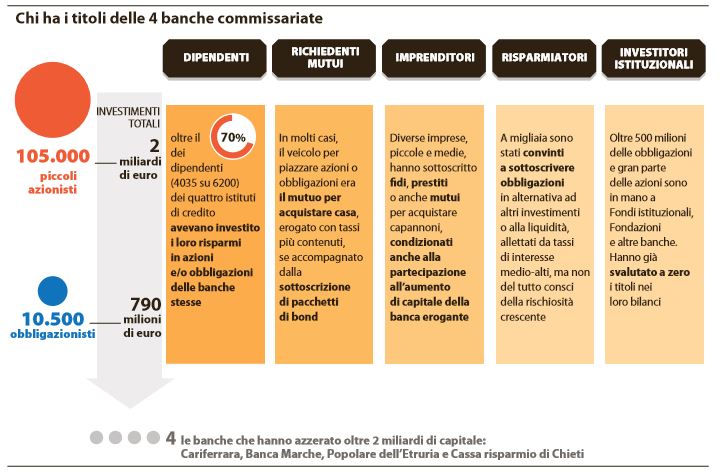

Il sistema bancario italiano è carico di 200 miliardi di sofferenze, prestiti erogati a imprese e famiglie che faticano a tornare indietro. La valutazione al 17 per cento imposta da Bruxelles significa che per ogni 100 euro prestati si prevede di recuperarne 17. Nell’ultimo rapporto dell’Abi (Associazione bancaria italiana) si legge che a luglio 2015 le sofferenze lorde erano per l’esattezza 197 miliardi, e quelle nette (cioè misurate con la previsione di recupero) erano 84,8 miliardi. Il sistema valuta le sue sofferenze al 43 per cento. Se si applicasse il parametro di Bruxelles, cioè che le banche italiane possono sperare di recuperare 17,6 euro ogni 100 di crediti in sofferenza, gli 84,8 miliardi diventerebbero 34,7: cioè 50,1 miliardi in meno.

QUI VIENE IL DIFFICILE:se una banca pensa di poter recuperare solo 43 euro da un credito di 100, deve accantonare 57 euro a fronte della prevedibile perdita. Ma se a Bruxelles pensano che di quei 197 miliardi di sofferenza le banche italiane ne recupereranno 34 anziché 84, ne consegue che le banche italiane dovrebbero accantonare di colpo altri 50 miliardi.

Ovviamente nessuno è obbligato a svalutare le proprie sofferenze in base al decreto del governo. Così come bisognerebbe ricordare che Banca Etruria ha venduto – solo cinque giorni primadiessere “salvata”- un pacchetto di sofferenze da 302 milioni al prezzo del 40 per cento a uno specialista come Credito Fondiario. «A Jesi i commissari messi da Bankitalia hanno certificato fino all’ultimo che i 3,5 miliardi di sofferenza di Banca Marche valevano esattamente il 43 per cento, in media col sistema», ricorda ancora Meletti. Insomma ce n’è abbastanza per segnalare, con la bad bank ancora in alto mare, che potrebbe essere proprio la valutazione contenuta nel decreto a creare ulteriori problemi ai nostri istituti di credito. Alla faccia di chi dice che il governo ha fatto bene.