Come evitare le trappole sui mutui per la casa

di dipocheparole

Pubblicato il 2016-11-13

Con il denaro che evidenzia un costo negativo (l’Euribor a 1 mese è sotto lo zero per le rate partite da aprile 2015) assume valore la clausola «floor». Si tratta del tasso limite sotto il quale un prestito indicizzato non può scendere, a prescindere dal valore del parametro di riferimento. Spiega il Corriere della Sera …

Leggi tutto “Come evitare le trappole sui mutui per la casa”

Con il denaro che evidenzia un costo negativo (l’Euribor a 1 mese è sotto lo zero per le rate partite da aprile 2015) assume valore la clausola «floor». Si tratta del tasso limite sotto il quale un prestito indicizzato non può scendere, a prescindere dal valore del parametro di riferimento. Spiega il Corriere della Sera che fino all’inizio del 2015 quasi nessuna banca l’aveva prevista nei suoi contratti di mutuo perché l’ipotesi che il denaro potesse avere un costo negativo era considerata fantascientifica. E invece è successo: l’Euribor a 1 mese è sotto lo zero per le rate che sono partite da aprile 2015, quello a 3 mesi da agosto dello stesso anno. Questo significa che senza la clausola floor le banche devono dedurre il valore dell’Euribor dallo spread; ma non tutte lo hanno fatto subito, scegliendo invece di calcolare l’Euribor come se fosse pari a zero, spesso accampando come motivazione che i sistemi informatici in automatico correggevano il valore dell’Euribor.

«Le proteste lo scorso anno sono state molte — sottolinea Carlo Piarulli, presidente Adiconsum Lombardia e responsabile nazionale per le tematiche del credito — però in tutti i casi, ovvero la stragrande maggioranza, in cui il contratto di mutuo non prevedeva un limite di discesa al tasso con un semplice reclamo presso la banca è stato ottenuta la restituzione di quanto dovuto. In primavera è poi intervenuta Banca d’Italia che ha invitato gli istituti ad effettuare il calcolo correttamente. Le segnalazione negli ultimi mesi sono diminuite, ma è senz’altro consigliabile che i clienti verifichino come vengono calcolate le rate».

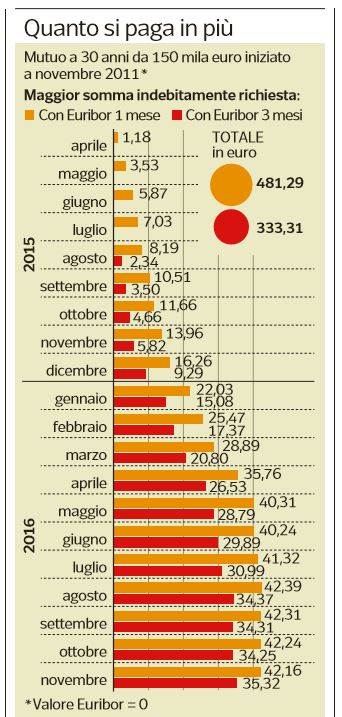

Anche perché se le banche hanno adeguato i conti a chi ha protestato non è detto che lo abbiano fatto in automatico anche ai clienti ignari, e per questi il maggiore esborso sta diventando significativo: su un mutuo a trent’anni da 150mila euro acceso nel 2011 si tratta di 481 euro da aprile 2015 a novembre 2016 se l’indicizzazione è a Euribor 1 mese; con il parametro trimestrale la maggiore spesa è invece di 333 euro. Per restituire le somme la banca ha due strade: la prima è riaccreditare quanto non dovuto, e qui non ci sono questioni. I problemi possono nascere quando l’istituto sceglie di calcolare le somme come anticipata estinzione parziale. «Ci sono capitati diversi casi di istituti che con il pretesto di dover ricalcolare il piano di ammortamento hanno cambiato anche le condizioni contrattuali, ovviamente a sfavore del debitore, e abbiamo dovuto minacciare il ricorso all’Arbitro Bancario Finanziario».